Циклы и волны

Robin Goodfellow, июль 2018

- Возврат к волновым циклам

1.1 Пятый цикл (1961-1970)

В книге о кризисных циклах с 1929 года мы подчеркивали существование того, что называется волновыми циклами; то есть циклы, которые включают в себя более одной волны ускорения. Согласно расширенному определению, конкретно пятый цикл имел четыре волны. В соответствии со строгим определением, а именно если считать волны, которые возникают только после общей точки перелома, остается только две волны. Анализ был сделан на основе стабилизированных данных, доступных в мае 2016 года. С тех пор произошли базовые изменения. Это не должно влиять на общие тенденции. Учитывая эволюцию текущего цикла, внимание должно быть уделено волновым циклам. Мы возобновляем анализ на основе текущих данных, то есть после изменения базы, которое произошло в декабре 2016 года.

|

1960 |

2 |

1,056 |

1,014 |

1,009 |

1,032 |

1,088 |

Апрель 1960 |

|

1960 |

3 |

1,029 |

1,042 |

1,019 |

1,014 |

1,032 |

|

|

1960 |

4 |

1,061 |

1,045 |

1,048 |

1,03 |

1,024 |

|

|

1961 |

1 |

1,031 |

1,045 |

1,04 |

1,044 |

1,03 |

Февраль 1961 |

|

1961 |

2 |

0,914 |

0,972 |

1 |

1,007 |

1,016 |

|

|

1961 |

3 |

0,972 |

0,942 |

0,972 |

0,993 |

1 |

|

|

1961 |

4 |

0,923 |

0,948 |

0,936 |

0,96 |

0,98 |

|

|

1962 |

1 |

1 |

0,96 |

0,964 |

0,95 |

0,968 |

|

|

1962 |

2 |

1,054 |

1,027 |

0,991 |

0,986 |

0,97 |

|

|

1962 |

3 |

0,974 |

1,013 |

1,009 |

0,986 |

0,983 |

|

|

1962 |

4 |

0,974 |

0,974 |

1 |

1 |

0,984 |

|

|

1963 |

1 |

1 |

0,987 |

0,982 |

1 |

1 |

|

|

1963 |

2 |

0,951 |

0,976 |

0,975 |

0,975 |

0,99 |

|

|

1963 |

3 |

1 |

0,975 |

0,983 |

0,981 |

0,98 |

|

|

1963 |

4 |

1 |

1 |

0,983 |

0,987 |

0,985 |

|

|

1964 |

1 |

0,953 |

0,977 |

0,984 |

0,976 |

0,981 |

|

|

1964 |

2 |

1,024 |

0,988 |

0,992 |

0,994 |

0,985 |

|

|

1964 |

3 |

1 |

1,012 |

0,992 |

0,994 |

0,995 |

|

|

1964 |

4 |

1,024 |

1,012 |

1,016 |

1 |

1 |

|

|

1965 |

1 |

1,215 |

1,121 |

1,081 |

1,067 |

1,044 |

|

|

1965 |

2 |

1 |

1,097 |

1,075 |

1,057 |

1,051 |

|

|

1965 |

3 |

1 |

1 |

1,063 |

1,054 |

1,044 |

|

|

1965 |

4 |

0,978 |

0,989 |

0,993 |

1,041 |

1,038 |

|

|

1966 |

1 |

0,979 |

0,978 |

0,986 |

0,989 |

1,028 |

|

|

1966 |

2 |

1,022 |

1 |

0,993 |

0,994 |

0,996 |

|

|

1966 |

3 |

1,045 |

1,034 |

1,015 |

1,006 |

1,005 |

|

|

1966 |

4 |

1 |

1,022 |

1,022 |

1,011 |

1,005 |

|

|

1967 |

1 |

1,023 |

1,012 |

1,023 |

1,022 |

1,014 |

|

|

1967 |

2 |

1,28 |

1,153 |

1,102 |

1,089 |

1,076 |

|

|

1967 |

3 |

1 |

1,123 |

1,093 |

1,071 |

1,067 |

|

|

1967 |

4 |

0,977 |

0,988 |

1,07 |

1,06 |

1,049 |

|

|

1968 |

1 |

1,024 |

1 |

1 |

1,058 |

1,052 |

|

|

1968 |

2 |

0,977 |

1 |

0,992 |

0,994 |

1,041 |

|

|

1968 |

3 |

1,024 |

1 |

1,008 |

1 |

1 |

|

|

1968 |

4 |

1,172 |

1,099 |

1,058 |

1,049 |

1,035 |

|

|

1969 |

1 |

1,049 |

1,106 |

1,08 |

1,055 |

1,049 |

|

|

1969 |

2 |

1,025 |

1,037 |

1,076 |

1,065 |

1,048 |

|

|

1969 |

3 |

1,228 |

1,128 |

1,102 |

1,117 |

1,101 |

|

|

1969 |

4 |

1,086 |

1,15 |

1,112 |

1,098 |

1,11 |

|

|

1970 |

1 |

1,29 |

1,192 |

1,202 |

1,164 |

1,145 |

Декабрь 1969 |

|

1970 |

2 |

1,057 |

1,159 |

1,138 |

1,155 |

1,135 |

|

|

1970 |

3 |

1,031 |

1,044 |

1,111 |

1,106 |

1,123 |

|

|

1970 |

4 |

1,067 |

1,049 |

1,052 |

1,099 |

1,097 |

Ноябрь 1970 |

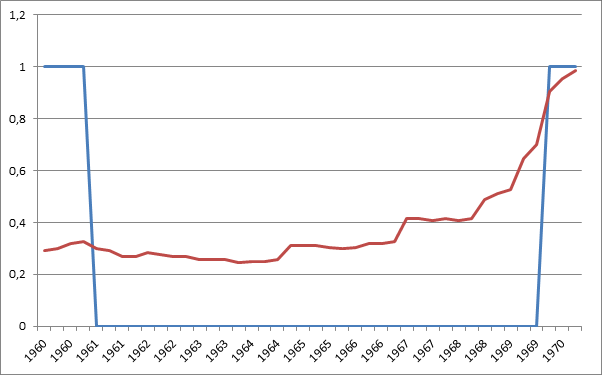

Мы можем выделить три волны в этой серии, которые основаны на эволюции отношения i / p (процент / прибыль). Особенностью этого цикла является то, что точка перелома периода накопления i / p была раньше (первый квартал 1964 года, выделена желтым цветом), чем точка перелома общего цикла, установленная из анализа другие серии в первом квартале 1966 года (числа выделены желтым цветом). С точки зрения строгого определения волн ускорения, осталось только две волны: те, которые возникают после общей точки перелома периода накопления. Анализ цен на акции также привел нас к тому, что до точки перелома отношение i / p и тем более до общей точки перелома мы различаем четвертую волну (или первую в последовательном порядке), которую наши методы не выделяют, не выдвигают на первый план, но это соответствовало крупному фондовому кризису: кризис электроники.

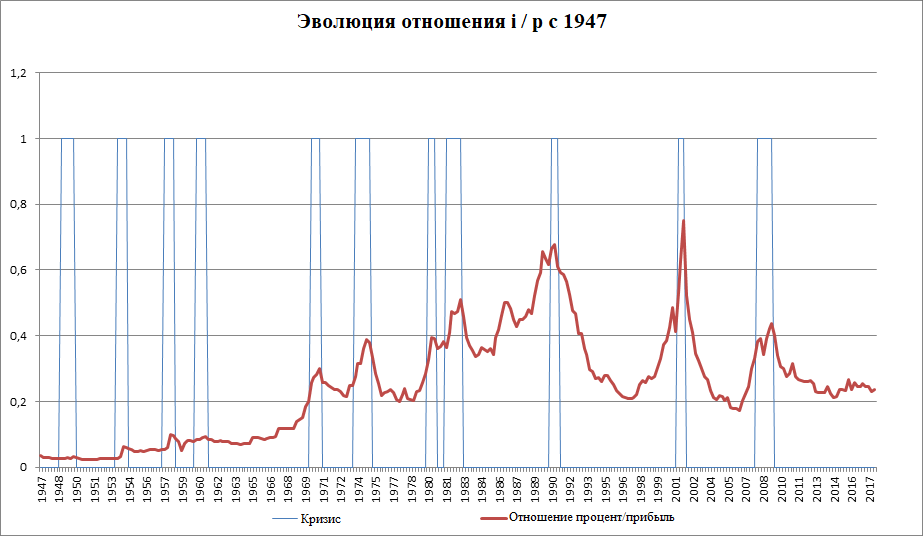

Как показала эволюция отношения i / p, мы имели дело с циклом перехода между двумя основными категориями цикла: циклами, которые мы назвали классическими (основная спекулятивная фаза совпадает с течением цикла), и отличными от них сложными циклами (то есть набор циклов с особенностями — несколько волн, таких как в пятом и восьмом циклах, двойной кризис, подобный седьмому (1975-1982), или цикл, который имеет признаки преждевременного прерывания, например шестой цикл (1970-1975).

В пятом цикле отношение i / p прогрессировало поэтапно, подскакивая на каждой волне (четыре волны). Приведенный ниже график, где значения были умножены на 3,5 по причинам расположения, является хорошей иллюстрацией этих скачков, которые были фактором при создании волны.

С другой стороны, заметно, что данное изменение не поменяло общую тенденцию, но в деталях мы можем видеть, что продолжительность последних двух волн была изменена. Первая волна ускорения после точки перелома (вторая, обнаруженная нашими методами, и третья — в соответствии с общим анализом), длилась 8 кварталов, на квартал больше, чем в предыдущем анализе, проведенном до смены базы. Это наблюдение показывает новую трудность в нашем подходе: исторические данные могут сами по себе развиваться и потерять часть своего значения с основными изменениями. Мы воспроизводим в приложении главу книги 2016 года, посвященную анализу этих циклов (на практике пятый и восьмой циклы), состоящих из нескольких волн, некоторые из которых можно рассматривать как интересные стороны подциклов.

В случае пятого цикла сравнение последних двух волн ускорения с отношением i / p указывает скорее на паузу в волне ускорения, чем на новый подцикл. С другой стороны, этот цикл явно является переходным циклом, который приводит отношение i / p к уровням, которые пока неизвестны. С этой точки зрения разница с восьмым очевидна циклом или двумя подциклами заметно очевиднее. Идея паузы в переходном цикле подтверждается анализом других серий. Ни один из них не отмечает разрыв в волне ускорения.

1.2 Восьмой цикл (1982-1991)

Для сравнения, восьмой цикл состоит из двух волн, которые подпадают под классификацию в качестве двух подциклов. Первый, в некотором смысле, закончился крупным финансовым кризисом в 1987 году, но кризис перепроизводства был обуздан. С другой стороны, этот кризис предвидел общий кризис, который разразится по завершению второй волны ускорения. Промежуточный кризис притупил важность общего кризиса. Тем не менее, мы должны еще раз отметить, что основное изменение дает другой аспект этого цикла. Отныне идентифицированы уже не две, а три волны. Ранее у нас была первая длинная волна, которая постепенно затухала. Теперь это две последовательные волны; одна слабая, за которым следует гораздо более мощная, которая обрывается во втором квартале 1987 года. Финансовый кризис разразился в октябре 1987 года. То, что составляло одну волну, было разложено на две волны, нижняя и верхняя границы которых идентичны. Анализ этих волн необходим для анализа циклов, таких как ожидание кризисов с использованием прогнозов. Это те данные времени, которые необходимо учитывать. Наш общий анализ основывался только на сериях, доступных в 2016 году. Однако для текущего цикла мы используем самые последние доступные данные.

|

1981 |

3 |

0,949 |

0,996 |

1,001 |

0,981 |

0,983 |

Июль 1981 |

|

1981 |

4 |

1,127 |

1,035 |

1,039 |

1,032 |

1,009 |

|

|

1982 |

1 |

1,156 |

1,142 |

1,078 |

1,07 |

1,059 |

|

|

1982 |

2 |

0,985 |

1,064 |

1,083 |

1,051 |

1,05 |

|

|

1982 |

3 |

1,017 |

1,001 |

1,048 |

1,065 |

1,044 |

|

|

1982 |

4 |

1,073 |

1,045 |

1,025 |

1,054 |

1,066 |

Ноябрь 1982 |

|

1983 |

1 |

0,899 |

0,983 |

0,994 |

0,992 |

1,02 |

|

|

1983 |

2 |

0,861 |

0,881 |

0,944 |

0,962 |

0,967 |

|

|

1983 |

3 |

0,943 |

0,899 |

0,899 |

0,944 |

0,959 |

|

|

1983 |

4 |

0,959 |

0,951 |

0,917 |

0,912 |

0,946 |

|

|

1984 |

1 |

0,948 |

0,953 |

0,95 |

0,924 |

0,918 |

|

|

1984 |

2 |

1,013 |

0,979 |

0,972 |

0,964 |

0,94 |

|

|

1984 |

3 |

1,064 |

1,038 |

1,007 |

0,994 |

0,983 |

|

|

1984 |

4 |

0,987 |

1,024 |

1,021 |

1,002 |

0,993 |

|

|

1985 |

1 |

0,977 |

0,982 |

1,008 |

1,009 |

0,997 |

|

|

1985 |

2 |

1,027 |

1,001 |

0,997 |

1,013 |

1,013 |

|

|

1985 |

3 |

0,949 |

0,988 |

0,984 |

0,985 |

1 |

|

|

1985 |

4 |

1,154 |

1,049 |

1,042 |

1,025 |

1,017 |

|

|

1986 |

1 |

1,06 |

1,103 |

1,053 |

1,046 |

1,033 |

|

|

1986 |

2 |

1,101 |

1,081 |

1,103 |

1,066 |

1,059 |

|

|

1986 |

3 |

1,086 |

1,093 |

1,083 |

1,098 |

1,071 |

|

|

1986 |

4 |

1 |

1,041 |

1,06 |

1,06 |

1,075 |

|

|

1987 |

1 |

0,968 |

0,984 |

1,016 |

1,035 |

1,039 |

|

|

1987 |

2 |

0,925 |

0,947 |

0,965 |

0,994 |

1,013 |

|

|

1987 |

3 |

0,957 |

0,941 |

0,95 |

0,963 |

0,987 |

|

|

1987 |

4 |

1,048 |

1,002 |

0,975 |

0,973 |

0,979 |

|

|

1988 |

1 |

1,003 |

1,025 |

1,002 |

0,982 |

0,979 |

|

|

1988 |

2 |

1,014 |

1,009 |

1,022 |

1,005 |

0,988 |

|

|

1988 |

3 |

1,048 |

1,031 |

1,022 |

1,028 |

1,014 |

|

|

1988 |

4 |

0,975 |

1,01 |

1,012 |

1,009 |

1,017 |

|

|

1989 |

1 |

1,118 |

1,045 |

1,046 |

1,038 |

1,031 |

|

|

1989 |

2 |

1,087 |

1,102 |

1,06 |

1,057 |

1,049 |

|

|

1989 |

3 |

1,042 |

1,064 |

1,08 |

1,055 |

1,054 |

|

|

1989 |

4 |

1,11 |

1,076 |

1,08 |

1,088 |

1,067 |

|

|

1990 |

1 |

0,968 |

1,035 |

1,037 |

1,048 |

1,06 |

|

|

1990 |

2 |

0,969 |

0,969 |

1,013 |

1,02 |

1,032 |

|

|

1990 |

3 |

1,083 |

1,025 |

1,006 |

1,03 |

1,032 |

Июль 1990 |

|

1990 |

4 |

1,017 |

1,049 |

1,022 |

1,009 |

1,028 |

|

|

1991 |

1 |

0,899 |

0,957 |

0,997 |

0,99 |

0,986 |

Март 1991 |

В восьмом цикле две большие серии выявленных волн отделяют друг от друга два подцикла. Кризис 1987 года выглядит как промежуточный кризис, предвосхищающий общий кризис, который разразится затем в июле 1990 года. Что касается пятого цикла, ассимиляция последних двух волн ускорения до двух подциклов была гораздо менее актуальной. Третья волна пятого цикла не привела к какому-либо кризису, и метод касательный оказался неэффективным при прогнозировании кризиса после четвертой волны. Наконец, другие серии, менее чувствительные, чем отношение i / p, не показали разрывов. Идея паузы в волне ускорения из-за повышения уровня ставки процента, повышение которой само по себе объявляет смену эпох в характере циклов, кажется наилучшей интерпретацией пятого цикла.

1.3 Волновые циклы — циклы длиннее средних

Если мы вычислим длину циклов, которые мы изучили более точно, то есть циклы с 1947 года, мы получим следующую таблицу

| Цикл | Длина цикла (в месяцах) | Продолжительность кризиса | Продолжительность периода накопления |

| 02 | 53 | 10 | 43 |

| 03 | 47 | 8 | 39 |

| 04 | 34 | 10 | 24 |

| 05 | 117 | 11 | 106 |

| 06 | 52 | 16 | 36 |

| 07 | 92 | 22 | 70 |

| 08 | 100 | 8 | 92 |

| 09 | 128 | 8 | 120 |

| 10 | 91 | 18 | 73 |

| 11 | 107 | 107 (t) |

Эти числа отражают продолжительность цикла (включая кризисный период — за исключением одиннадцатого, который не завершен). Самым длинным циклом в истории Соединенных Штатов был девятый цикл, за которым следуют пятый и восьмой волновые циклы. Одиннадцатый цикл, к которому мы еще вернемся, также является волновым циклом, уже превзошел восьмой цикл. Поэтому он занимает на данный момент третье место, но период накопления уже является вторым по продолжительности в истории, о чем свидетельствует продолжительность кризиса, характерная для каждого цикла. Поскольку сегодня у нас нет оснований сомневаться в оптимизме синоптиков буржуазии (мы не обнаружили никакого ускорения с конца первой волны 2016 года), вполне возможно, что цикл станет самым длинным в истории.

- Одиннадцатый цикл (2009-?)

2.1 Цикл отношения i / p

Как мы показали, одиннадцатый цикл — это волновой цикл. Первая волна ускорения в этом цикле закончилась в 2016 году. Таким образом, кризис перепроизводства теоретически прошел, не исключая финансовый кризис, для которого мы ничего не можем предвидеть.

|

2008 |

1 |

1,16 |

1,133 |

1,159 |

1,144 |

1,14 |

Декабрь 2007 |

|

2008 |

2 |

1,024 |

1,087 |

1,092 |

1,118 |

1,113 |

|

|

2008 |

3 |

0,877 |

0,95 |

1,013 |

1,032 |

1,061 |

|

|

2008 |

4 |

1,14 |

1 |

1,008 |

1,043 |

1,053 |

|

|

2009 |

1 |

1,074 |

1,105 |

1,026 |

1,025 |

1,049 |

|

|

2009 |

2 |

1,038 |

1,055 |

1,08 |

1,029 |

1,028 |

Juin 2009 |

|

2009 |

3 |

0,919 |

0,977 |

1,008 |

1,036 |

1,005 |

|

|

2009 |

4 |

0,843 |

0,883 |

0,935 |

0,968 |

0,997 |

|

|

2010 |

1 |

0,908 |

0,873 |

0,89 |

0,929 |

0,957 |

|

|

2010 |

2 |

0,977 |

0,941 |

0,903 |

0,908 |

0,937 |

|

|

2010 |

3 |

0,917 |

0,948 |

0,933 |

0,907 |

0,91 |

|

|

2010 |

4 |

1,028 |

0,97 |

0,973 |

0,955 |

0,927 |

|

|

2011 |

1 |

1,11 |

1,07 |

1,017 |

1,006 |

0,984 |

|

|

2011 |

2 |

0,872 |

0,985 |

0,999 |

0,978 |

0,978 |

|

|

2011 |

3 |

0,973 |

0,919 |

0,981 |

0,992 |

0,977 |

|

|

2011 |

4 |

0,992 |

0,982 |

0,942 |

0,984 |

0,992 |

|

|

2012 |

1 |

0,981 |

0,987 |

0,982 |

0,951 |

0,983 |

|

|

2012 |

2 |

1,006 |

0,993 |

0,993 |

0,988 |

0,961 |

|

|

2012 |

3 |

1,013 |

1,009 |

1 |

0,998 |

0,993 |

|

|

2012 |

4 |

0,962 |

0,988 |

0,994 |

0,99 |

0,991 |

|

|

2013 |

1 |

0,907 |

0,935 |

0,961 |

0,972 |

0,974 |

|

|

2013 |

2 |

0,985 |

0,944 |

0,951 |

0,967 |

0,975 |

|

|

2013 |

3 |

1 |

0,993 |

0,962 |

0,962 |

0,973 |

|

|

2013 |

4 |

0,994 |

0,997 |

0,993 |

0,97 |

0,968 |

|

|

2014 |

1 |

1,089 |

1,041 |

1,027 |

1,017 |

0,993 |

|

|

2014 |

2 |

0,912 |

0,997 |

0,996 |

0,997 |

0,995 |

|

|

2014 |

3 |

0,947 |

0,929 |

0,981 |

0,984 |

0,987 |

|

|

2014 |

4 |

1,006 |

0,976 |

0,953 |

0,987 |

0,988 |

|

|

2015 |

1 |

1,1 |

1,053 |

1,016 |

0,988 |

1,008 |

|

|

2015 |

2 |

1 |

1,048 |

1,034 |

1,012 |

0,99 |

|

|

2015 |

3 |

0,987 |

0,994 |

1,027 |

1,022 |

1,007 |

|

|

2015 |

4 |

1,144 |

1,065 |

1,043 |

1,057 |

1,047 |

|

|

2016 |

1 |

0,884 |

1,005 |

0,999 |

1 |

1,018 |

|

|

2016 |

2 |

1,093 |

0,982 |

1,033 |

1,022 |

1,018 |

|

|

2016 |

3 |

0,952 |

1,019 |

0,972 |

1,012 |

1,007 |

|

|

2016 |

4 |

1,007 |

0,979 |

1,015 |

0,98 |

1,011 |

|

|

2017 |

1 |

1,036 |

1,022 |

0,998 |

1,02 |

0,991 |

|

|

2017 |

2 |

0,966 |

1 |

1,002 |

0,989 |

1,009 |

|

|

2017 |

3 |

1 |

0,983 |

1 |

1,002 |

0,992 |

|

|

2017 |

4 |

0,938 |

0,969 |

0,968 |

0,985 |

0,989 |

|

|

2018 |

1 |

1,028 |

0,982 |

0,988 |

0,982 |

0,993 |

Появление этой первой волны ускорения привело нас к ожиданию кризиса. Резкое завершение волны ускорения отменяет эту перспективу и вынуждает нас классифицировать одиннадцатый цикл как волновой цикл и ждать появления новой волны ускорения, чтобы создать новую проекцию нового кризиса перепроизводства[1]. Подцикл, соответствующий этой первой волне ускорения, является самым длинным в истории. Его длина была, кроме того, аргументом в пользу приближающегося кризиса, а не волны ускорения без кризиса перепроизводства. Факты показали, что это не так, и продолжительность этого цикла была исключительной. Это должно быть связано с серьезностью кризиса 2007-2009 гг. Действительно, чтобы сформировался новый кризис перепроизводства, необходимо было, чтобы последствия предыдущего были хотя бы частично устранены. Но постоянная поддержка центральных банков и государств по ограничению последствий привела к длительному периоду низкого накопления, она стала средством по зализыванию ран, нанесенных этим кризисом. Восстановление капиталистического производства, распространение убытков и девалоризация капитала, связанная с ним, были достигнуты в течение нескольких лет. Отчасти это происходит и сегодня (в некоторых странах, таких как Италия, банковский кризис не разрешен), и на повестке дня стоит более сильное накопление и устранение всех последствий предыдущего кризиса, в то время как используемые меры имеют побочные эффекты, которые будут благоприятствовать новому кризису.

В этом новом подцикле нижняя точка отношения i / p была достигнута в четвертом квартале 2017 года, но еще слишком рано говорить, является ли это точкой перелома подцикла или только эпизодом периода расширения цикла норм и отношения. Стоит отметить еще один факт. Вероятно, в рамках налоговой реформы администрации Трампа значительно увеличилась норма прибыли за вычетом налогов (налоги на единицу ВВП снизились примерно на треть) и, таким образом, корпоративная норма прибыли была повышена, если эти налоговые льготы не приведут к увеличению дивидендов и займов с более низкой доходностью.

Этот текст был уже подготовлен, когда 28 июля 2018 года была опубликована новая общая версия данных. Они не меняют общих выводов, но требуют комментариев, которые мы сделаем в следующем обновленном тексте.

2.2 Фондовый цикл

2.2.1 Эволюция цен на акции

После нескольких месяцев непрерывного роста цены на акции (индекс SP500) переживают перерыв. Историческая вершина была достигнута 26 января 2018 года, в то время как среднемесячная цена была наивысшей в феврале 2018 года. Цена на фондовом рынке все еще находится на очень высоком уровне, и мы больше не можем делать предположения по поводу ее эволюции. В то же время, как мы уже заметили, объем и тем более масса транзакций находятся в состоянии стагнации.

2.2.2 Сводная таблица

Как мы уже говорили в предыдущих заметках, нам нужно дождаться новой волны ускорения, чтобы выделить конкретные фазы подцикла. На данный момент мы считаем, что все данные поступают из фазы, которую мы называем волной замедления или фазой восстановления или оздоровления. Поэтому результат этого подцикла вдвойне временен. С одной стороны, потому что разграничение фаз еще не возможно, а с другой стороны, потому что эти фазы не завершены. Мы обновляем таблицу данными на 31 мая 2018 года.

Как мы показали, первый подцикл с рекордной длиной был спекулятивным, а не сверхспекулятивным, подобно предыдущим циклам. Новый цикл имеет те же характеристики на данный момент. Они даже усиливаются по сравнению с первым подциклом (объем и масса транзакций меньше во время той же фазы подцикла и во время предыдущей волны ускорения).

Сводная таблица суммирует для каждого из последних трех циклов то, что мы назвали «массой транзакций» (объем, выраженный в долларах, деленный на цену), объем транзакций и средние цены на акции, характерные для каждого этапа.

Цикл: нумерация циклов и, возможно, промежуточных циклов в каждом цикле.

Строка с порядковым номером цикла, за которым следует m, дает «массу» транзакций (объем транзакций, деленный на цену); строка, в которой за серийным номером следует символ $, показывает объем транзакции, выраженный в долларах.

DV: Средние транзакции во время волны замедления.

PP: Средние транзакции на этапе процветания.

PPP: Среднее количество транзакций на этапе пост-процветания (высокого процветания).

VA: Среднее количество транзакций во время волны ускорения.

VAD: Средние транзакции во время волны ускорения в период депрессии фондового цикла.

SEC: Среднее количество транзакций во время кризиса. Кризис перепроизводства очевиден, и высшая точка была преодолена на предыдущем этапе.

SECVHS: средние транзакции в ниcходящей части последовательности входа в кризис. Цены на акции снова растут, так как кризис продолжается, а соотношение i / p продолжает расти. Это новая гиперспекулятивная часть последовательности входа в кризис. Эта фаза является частью кризисного цикла и цикла норм и отношений в процессе, но, с точки зрения фондового цикла, она открывает следующий цикл. В отличие от восходящей фазы эта фаза обычно присутствует, но имеет тенденцию к сокращению. Когда средняя масса транзакций больше среднего значения самой последовательности входа в кризис (SEC), мы выделяем ее диагоналями, направленными влево (и большой диагональю, если транзакционная активность является наиболее важной в кризисном цикле).

SSC: среднее количество транзакций во время выхода из кризиса.

Фаза, общая для обоих циклов (кризисный цикл и фондовый цикл), где средняя масса транзакций является самой высокой, отображается серым цветом, а фаза, где средняя транзакция является самой низкой, заштрихована горизонтально.

| Цикл | VD | PP | PPP | VA | VAD | SEC | SECVHS | SSC |

| 9m | 503.718 | 627.715 | 609.920 | 690.016 | 871.178 | 1.052.644 | 1.209.580 | 1.110.597 |

| 9$ | 209.753.142 | 346.768.364 | 665.794.870 | 993.438.383 | 1.158.305.286 | 1.230.132.437 | 1.302.229.565 | 1.253.809.524 |

| 9Sp | 414,1 | 553,5 | 1094,2 | 1442,9 | 1341,6 | 1187,7 | 1076,6 | 1129,7 |

| 10m | 1.470.978 | 1.498.926 | 1.935.616 | 2.280.936 | 2.499.600 | 5.111.407 | 7.793.895 | 6.406.708 |

| 10$ | 1.409.100.049 | 1.782.617.514 | 2.759.756.840 | 3.417.616.696 | 3.374.040.560 | 5.318.500.118 | 6.612.158.057 | 5.850.672.374 |

| 10Sp | 974,7 | 1180,1 | 1425,1 | 1503,0 | 1471,3 | 1138,6 | 848,2 | 914,3 |

| 11m | 3.974.067 | 2.402.404 | 1.792.200 | 1.914.378 | ||||

| 11$ | 4.502.513.491 | 3.573.763.390 | 3.655.730.081 | 3.948.008.755 | ||||

| 11Sp | 1.152,4 | 1.551,1 | 2051,4 | 2078,4 | ||||

| 11v2m | 1.395.922 | |||||||

| 11v2$ | 3.487.812.447 | |||||||

| 11v2Sp | 2.509,9 |

2.2.3 Смерть фондовой биржи

Мы продолжаем здесь комментарии, начатые в обновлении № 6. Изменения на фондовом рынке постоянно ставят под сомнение буржуазию. В странах, где старейшее и наиболее гарантированное капиталистическое производство, фондовые рынки потеряли интерес. Количество входящих компаний меньше, чем число выходящих[2]. В Соединенных Штатах число перечисленных компаний сократилось вдвое за 20 лет. В Соединенном Королевстве такая же тенденция; на две выходящие, одна входящая. В остальной части Европы, за исключением Швеции, среднее снижение составляет около 20% за 10 лет. Китай противоречит этому течению, но этот капитализм еще молод и полон жизненных сил.

Другие каналы для привлечения средств более интересны: банки, венчурные капиталисты, состоятельные люди являются альтернативными источниками финансирования, подобно инвестиционным фондам, которые становятся основными игроками в мобилизации частных сбережений или, например, пенсионных фондов, пенсий работников. Учитывая ограничения доступа и поддержание фондового рынка, что, в частности, включает распространение подробной и ограничительной информации, производство которой является дорогостоящим[3], стоимость доступа к капиталу в настоящее время выше на фондовом рынке, чем где-либо. Размер компаний, что придают смысл существованию фондовому рынку, увеличивается[4]. Это явление усиливается за счет выкупа крупных компаний; размер компаний на рынке США удвоился за двадцать лет. Поскольку количество акций имеет тенденцию к уменьшению (выкупа акций больше, чем создания[5]), фондовый рынок развивается в направлении микрокосма, в котором все больше доминируют крупные финансовые капиталистические группы[6].

Мы не должны думать, что все идет к лучшему из капиталистических миров. Над рынками сгущаются тучи. Финансовый кризис, независимо от кризиса перепроизводства, остается вероятностью, которую мы не можем предсказать. И в любом случае финансовый кризис будет сопровождать кризис перепроизводства. Как правило, этим кризисам предшествует непродолжительный кризис перепроизводства, но этот случай не является систематическим; Кризис 1929 года или кризис 1980 года (первая часть седьмого цикла) должны свидетельствовать об этом. Во время этих циклов финансовый кризис наступил после начала кризиса перепроизводства. С другой стороны, во время шестого цикла высшая точка была достигнута задолго до фазы, соответствующей волне ускорения.

Рыночная капитализация в США достигла рекордного уровня[7], и в рамках этого одного из ключевых значений, которые аналитики называют FANG[8] (Facebook, Amazon, Netflix, Google), с момента последнего кризиса, их рыночная капитализация увеличилась в девять раз, а рыночная капитализация, измеренная SP500, удвоилась. В 2018 году только эти акции (вместе с Apple) увеличили свою рыночную капитализацию, в то время как для остальной части рынка (индекс SP500) произошло небольшое снижение. Соотношение между рыночной капитализацией и доходами ошеломляет; в среднем оно около 100 к 1. То есть рыночная капитализация представляет собой прибыль за 100 лет, или доля доходности акций в этой категории составляет 1%.

По общему признанию, мы близки к рыночным ставкам процента, и, как во время финансовых кризисов 1987, 2000 или 2007 годов, во время восьмого, девятого и десятого циклов, центральный банк пришел на помощь рынкам акций и капиталистическому производству, наводнив рынок ликвидностью. Но рост ставок процента, а также более низкие перспективы получения прибыли могут оказать понижающий эффект, тем более, что средства, которые помогли поддержать и расширить цены на акции, особенно те из FANG, были умножены. Резкое падение цен на Facebook, столкнувшееся с неутешительными результатами, свидетельствует о хрупкости в целом.

Рынок акций достиг рекордного уровня в 2018 году. Он в значительной степени переоценен. Например, компании, чья рыночная капитализация избыточная, превращающая, например, Джеффа Безоса, босса Amazon в одного из самых богатых людей в мире (богатого фиктивным капиталом по большей части), в то время как Amazon годами последнего десятилетия редко показывали положительные результаты (в 2018 году, однако, появились первые серьезные преимущества). Эти компании представлены нам как гиганты, обладающие значительными полномочиями, но их экономическая реальность гораздо более ненадежна. Мы не будем отрицать социальную значимость такой сети, как Facebook, которая объединяет более 2 миллиардов человек, но ее экономическое значение, хотя и сильно возрастает и наделено очень стабильной прибыльностью, что может оправдать оптимизм финансовых капиталистов — намного ниже этого социального эффекта. Его оборот ниже, чем у EDF, Deutsche Telecom или Telefonica. В 2016 году он был на уровне Orange. Если прибыльность очень важна — что характерно для экономики монопольного программного обеспечения[9] — она также является хрупкой.

Легкие деньги помогли долгому выздоровлению американского капитализма. Как показано в нашей таблице (см. Стр. 14), абсолютный уровень транзакций, если мы сравниваем одни и те же фазы от одного цикла к другому, более чем в три раза выше в фазе замедления, в два раза выше в фазе процветания, более чем на 40% больше в фазе пост-процветания и еще 15% больше в волне ускорения. Тем не менее, мы показали, что эти несоответствия следует рассматривать в перспективе, потому что мы видели, что этот цикл до сих пор носил спекулятивный и не сверхспекулятивный характер и относительный уровень транзакций (по сравнению с предыдущими циклами для той же фазы), имел тенденцию к снижению от фазы к фазе (это явление еще более заметно для того, что мы назвали массой транзакций, когда она меньше для последних двух фаз подцикла).

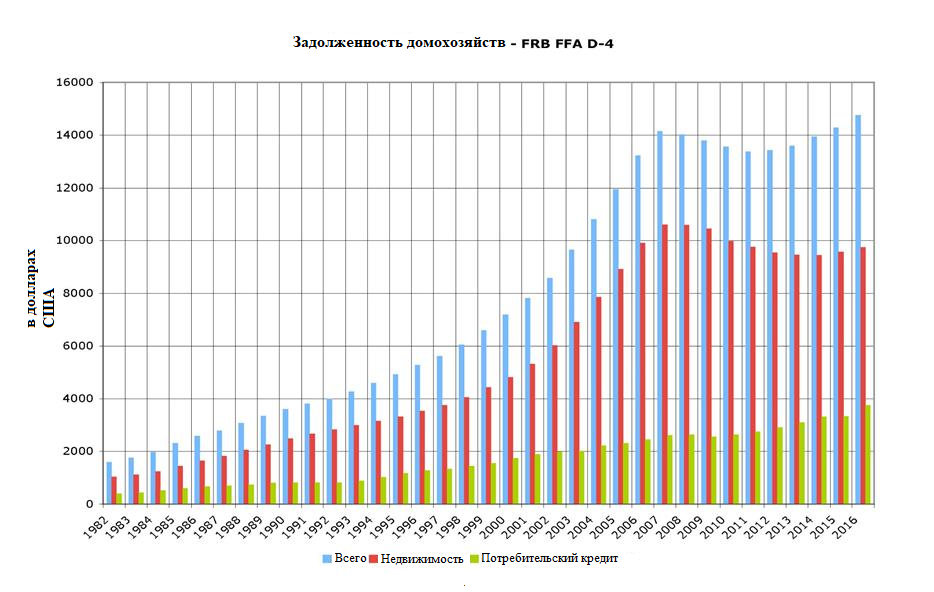

Наблюдатели отметили, однако, что корпоративные выкупы акций были стимулированы доступом к кредитам под низкие проценты и что такие выкупы были ключевым фактором повышения цен. Быстрый анализ балансов американских компаний также показывает, что их задолженность значительно возросла с 2007 года, в то время как покупки акций в кредит никогда не были такими высокими; рекорд 1929 года был побит[10].

То, что экономическая литература называет зомби-компаниями, то есть предприятия-нежить, вынужденные обгонять долги и держаться на плаву только при поддержке банков, благодаря политике низких ставок процента и легким кредитам, представляют растущую долю котируемых компаний[11]. Этот тип предприятия, который находится на грани того, что для марксизма составляет фиктивный капитал в смысле II или f (то есть мошеннический, вводящий в заблуждение, искусственный), является одной из первых жертв, что пострадают в случае падения рынка или кредитного кризиса[12].

Совсем недавно исследование центрального банка США[13], опубликованное в марте, вызвало опасения у буржуазии. Отныне никто не сомневается, что новый кризис перепроизводства[14] (не называя его таковым — что было бы слишком марксистским) закроет этот цикл. Цикл уже длинный и, возможно, станет самым длинным в истории США. Тем не менее, он ближе к своему концу, чем к началу. Поиск ранних признаков для предвидения общего краха остается постоянной заботой спекулянтов, чтобы вытащить каштаны из огня, пока еще есть время, и спасателей капиталистического способа производства, чтобы принять меры и вовремя прибыть на помощь. Исследование ФРС, центрального банка, показывает, что во многих случаях «рецессиям», то есть кризисам перепроизводства, предшествовало изменение кривой доходности, то есть когда разница между долгосрочной ставкой процента и краткосрочной ставкой процента становится отрицательной. Однако в июле 2018 года разница между доходностью 10-летних казначейских облигаций и 2-летних вернулась к уровню 2007 года, что был незадолго до общего кризиса[15]. Пока еще нет инверсии ставок, но кривые достаточно близки, чтобы поднялись беспокойные комментарии.

Как мы уже видели, финансовый кризис остается возможным, при том без общего кризиса перепроизводства. Восьмой цикл, с октябрьским кризисом 1987 года, прекрасно это показывает. Это произошло через два квартала после окончания волны ускорения, которая закончила первый подцикл. Волна ускорения, которая закрывает первый подцикл текущего одиннадцатого, согласно нашей нумерации, цикла, закончилась гораздо позднее. Если финансовый кризис разразится за пределами новой волны ускорения, мы не сможем сказать, является ли это автономным кризисом, следующим за этим первым подциклом, или это конец восходящего периода цен на акции и, следовательно, предвещание кризиса перепроизводства всего цикла. Действительно, возможно, что этот восходящий период закончится вне волны ускорения (например, шестой цикл -1970-1975).

Учитывая регулярность, инверсия кривых доходности остается интересным элементом оценки[16] — согласно оценке, сделанной COE-Rexecode в письме от 3 мая 2018 года, это разница между годовыми и 30-летними ставками дают наилучшие результаты[17] — но, как указывает бывший президент центрального банка Бен Бернак, вместо объявления кризиса, текущая ситуация — следствие денежно-кредитной политики, проводимой центральным банком, чей размер баланса резко увеличился под влиянием политики денежно-кредитного смягчения («количественное смягчение»).

Это явление было предсказано некоторыми экспертами:

«Хотя сокращение баланса в теории должно играть в основном на долгосрочные процентные ставки, отсутствие реакции в сочетании с недавним краткосрочным повышением процентных ставок может привести к сглаживанию кривой доходности в Соединенных Штатах и, таким образом, к уменьшению промежуточной маржи банков» (Пол Хьюберт, 28 апреля 2017 г., https://www.ofce.sciences-po.fr/blog/la-reduction-du-bilan-de-la-reserve-federale-quand-a-quel-rythme-et-quel-impact/)

С другой стороны, ставки упали настолько, что разница между долгосрочными и краткосрочными ставками менее значительна, чем в прошлом. Таким образом, сегодня сближение ставок намного проще, хотя они не равны.

Прибыль банков, воздействие с целью остановить рост ставок процента в соответствии с интересами финансовых капиталистов и компаний становятся зависимыми от растущей задолженности, что ставит под риск еще более беспомощную политическую власть[18], когда разразится кризис, вот несомненная причина нынешней суматохи вокруг инверсии кривой доходности.

Эта инверсия еще не произошла. Поскольку этот элемент оценки представляет интерес, в будущем тексте мы будем сопоставлять эти данные с нашими собственными категориями.

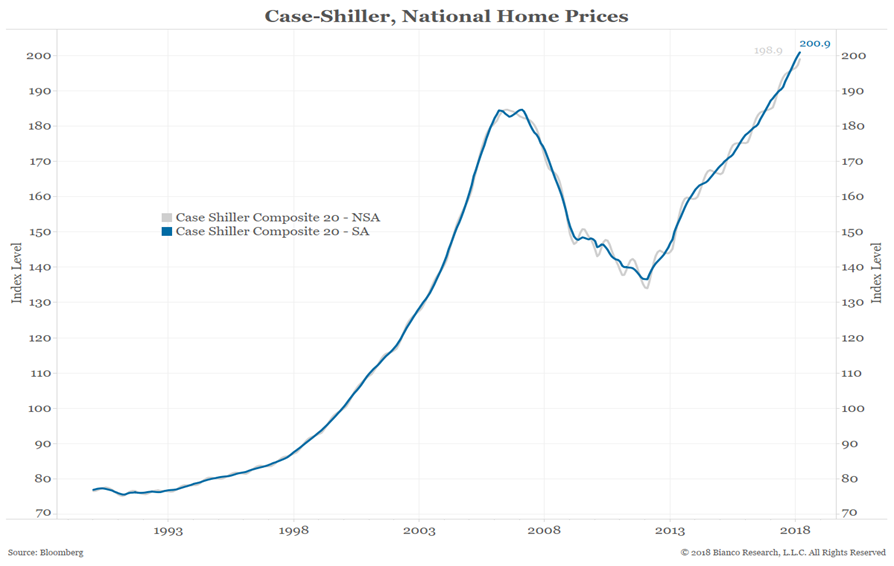

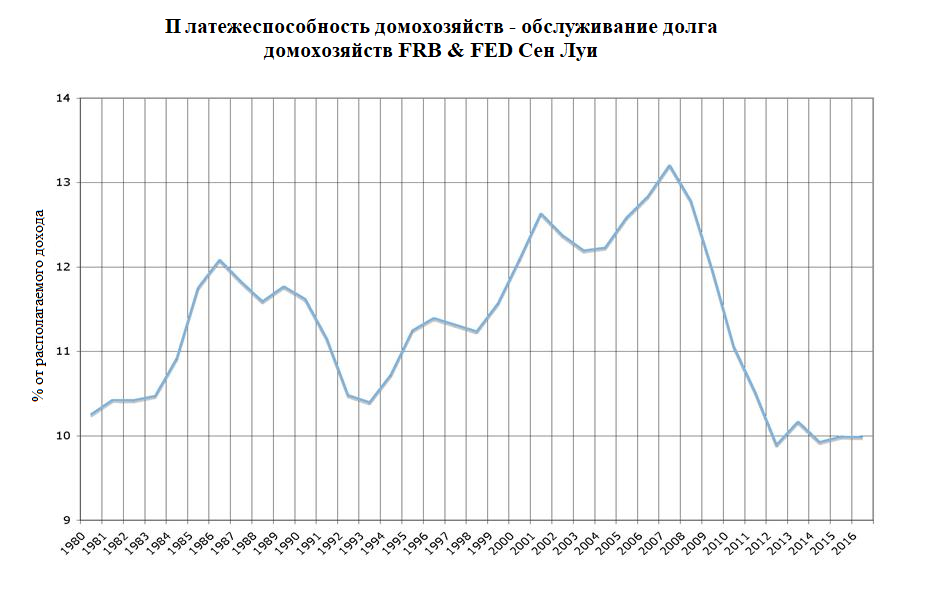

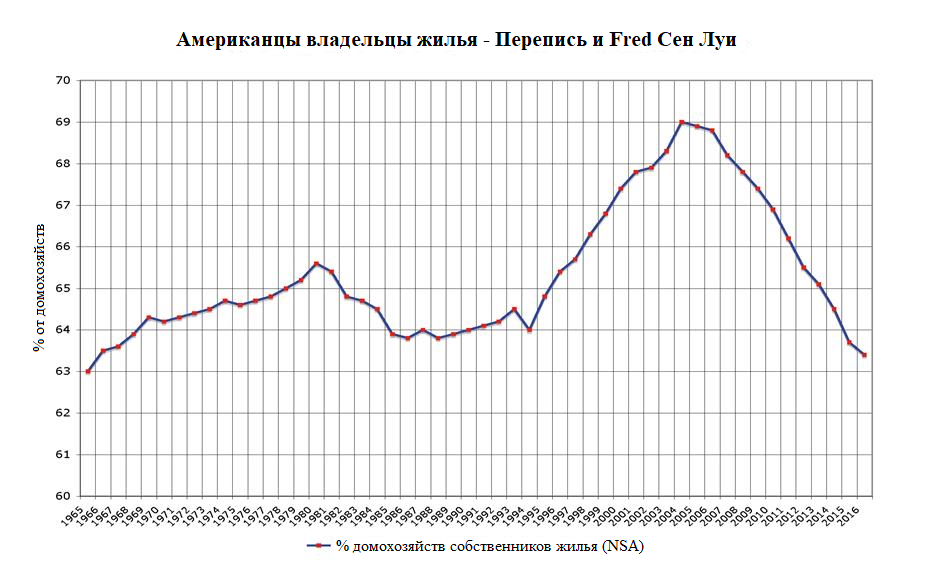

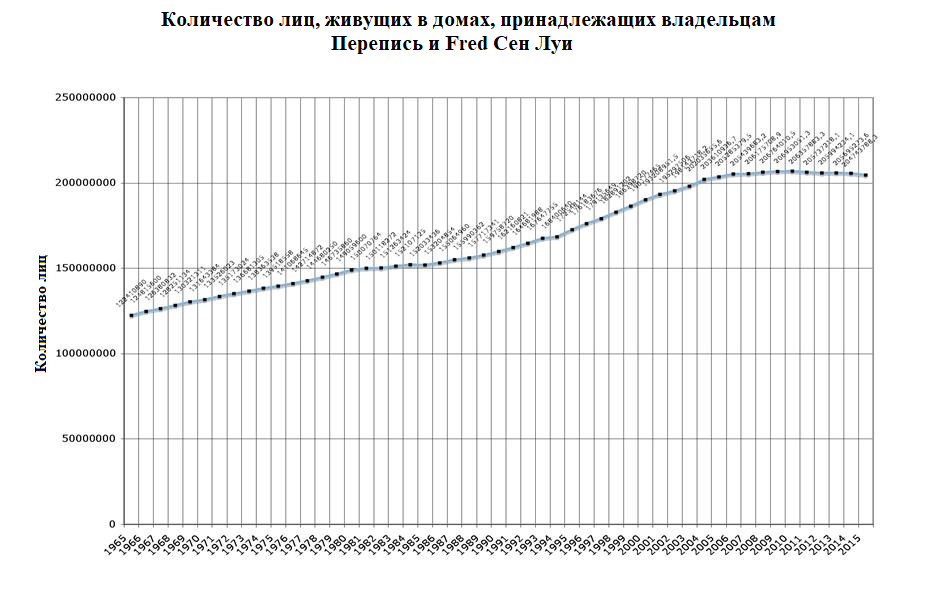

2.3 Цикл городской земельной ренты

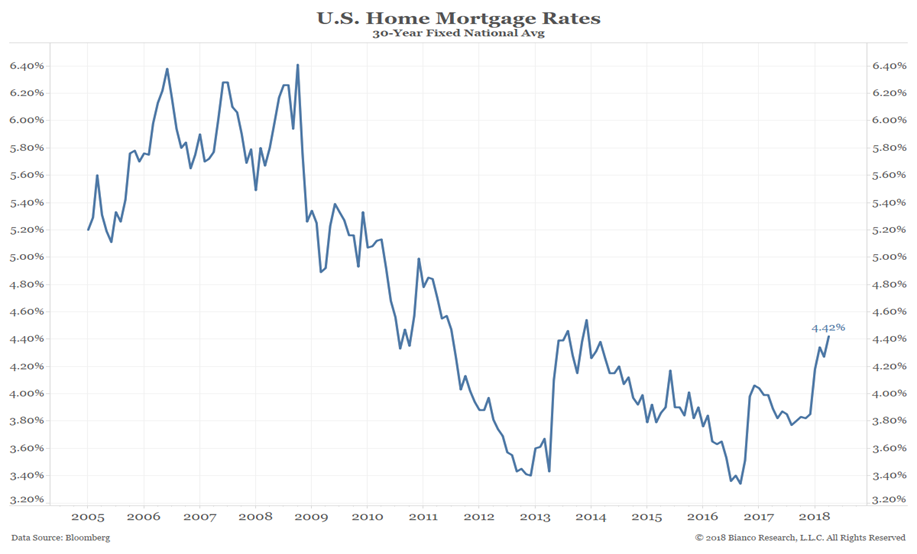

Мы ссылаемся на обновление выпуска 5 (декабрь, январь 2017 г.) этой серии анализа для презентации этого цикла. Индекс Case-Shiller продолжает расти и бьет новые исторические рекорды, по крайней мере, в номинальном выражении. Реальная стоимость домов все еще ниже уровня 2006 года[19]. Единственные сигналы, которые выдвигает некоторые из Кассандр, — это резкое увеличение предложения, в то время как спрос может быть подорван ростом ставок процента и уровня цен. Если этот анализ является последовательным, должно произойти снижение индекса.

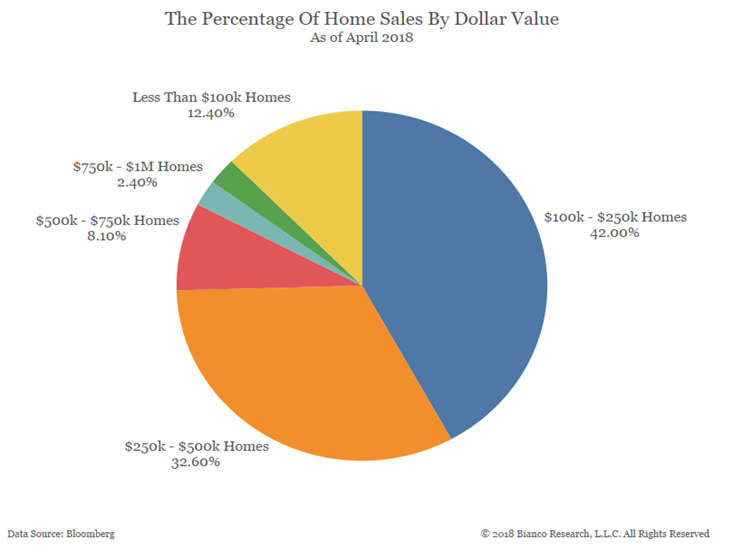

Чтобы улучшить представление этого измерения цикла, мы публикуем график, разработанный компанией «Bianco Research», и добавляем несколько других, немного старее, с сайта Onubre Einz, сайт, по-видимому, хорошо документирован[20] и с которым нам придется столкнуться однажды, так как он поддерживает тезис «шока наследства» в этом секторе после кризиса 2007–2009 годов.

Процентная ставка по ипотеке

Распределение продаж по ценовому сегменту жилья

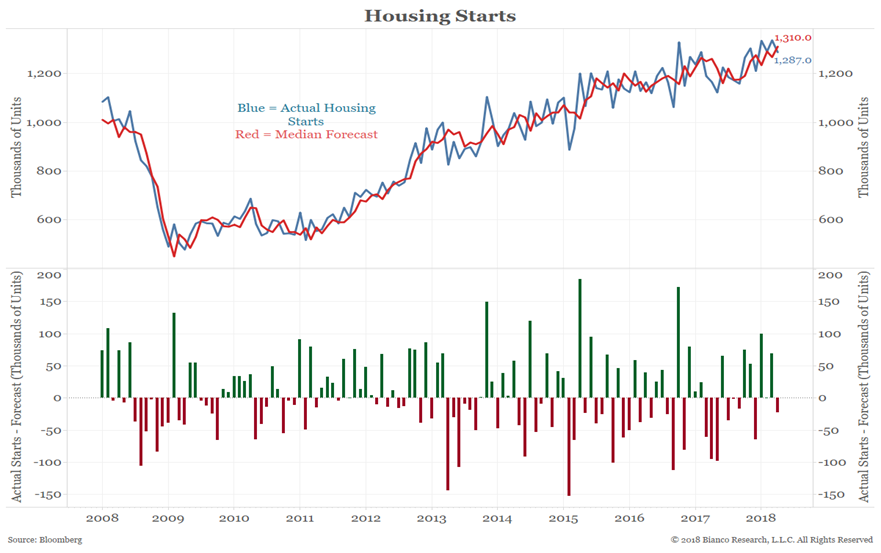

Строительство домов

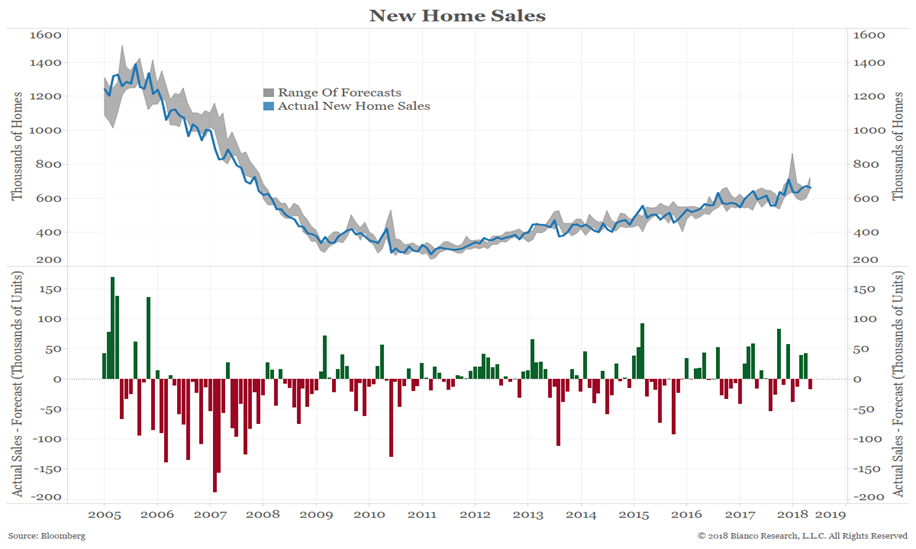

Продажа новых домов

Индекс цен на жилье

- Главные провидцы

Как мы уже сказали, сегодня у нас нет аргументов, чтобы поставить под сомнение оптимизм буржуазии. Наш анализ предыдущих циклов привел нас к разработке метода, который должен позволить определить заключительную часть цикла: фазу перепроизводства, сверхспекуляции, которую мы также называем «волной ускорения». Самый короткий из этих этапов длился два квартала. Поэтому, предполагая, что конец второго квартала является отправной точкой волны ускорения, в самом быстром случае кризиса не будет до четвертого квартала 2018 года. Однако сегодня мы не можем утверждать, что вступили в волну ускорения. Но это простое напоминание фактов заставляет нас откинуть прогнозы о близком кризисе перепроизводства (с другой стороны, финансовый кризис на фондовом рынке всегда остается возможным).

3.1 Critica da economia

В течение более тридцати лет Critica публикует еженедельное письмо о конъюнктуре, которое является одним из худших в жанре. По общему признанию, марксизм Critica достаточно приблизителен тут и там и прежде всего равен пониманию капиталистического развития, которое оставляет в стороне закон стоимости в международном масштабе, чтобы заменить его очень узким пониманием концепций формального и реального подчинения труда капиталу[21]. Однако по сравнению с кафедральным марксизмом он остается хорошим.

Critica давно объявила о надвигающемся кризисе перепроизводства. Сначала после 2015, потом в 2016. Она никогда не объясняла свои неудачи. Последний анализ объявил о кризисе до конца августа 2018 года[22]. Как мы уже видели, наш анализ приводит нас к отклонению этой точки зрения.

3.2 Nuevo Curso et 7 du Québec

Марксистский блог Nuevo Curso[23] опубликовал текст, объявляющий о надвигающейся «глобальной рецессии», которая может быть переведена хорошим марксизмом как новый кризис перепроизводства. Текст был переведен на французский на сайте des 7 du Québec[24], который добавил собственные соображения. Начнем с оригинала. Первый график посвящен темпам роста ВВП на душу населения, который должен дать представление о тенденции к снижению нормы прибыли. По крайней мере, мы можем сказать, что цель упрощена.

Что означает ВВП, если он может быть представлен на языке марксизма?

ВВП дает приближение к сумме прибавочной стоимости, переменного капитала и постоянного капитала. В символике марксизм использует c + v + m. Оборотная часть постоянного капитала, как и доля основного капитала, все еще работающего, не измеряется ВВП, тогда как они являются важными определяющими факторами нормы прибыли. Если ВВП растет, это означает, что видимая величина увеличивается, то есть увеличивается видимая величина c + v + m.

Для буржуазной теории это объясняется тем фактом, что производительность факторов производства (капитал, земля, труд и другие, возможно, технический прогресс,…) возрастает, а масса и стоимость из этих факторов увеличивается.

Для марксизма этот вопрос гораздо сложнее и принимает мистический оборот. Для нас единственным источником стоимости является труд. Поэтому увеличение стоимости связано с увеличением объема труда. Если капитал будет накапливаться, у него будет больше накопленного постоянного капитала (включая основной капитал), а также больше переменного капитала. При прочих равных условиях будет и больше прибавочной стоимости. В результате стоимость основного капитала, переведенная в стоимость продукта, будет увеличиваться, как и стоимость, созданная живым трудом, в той степени, в которой его масса увеличивается.

Но рост ВВП, и именно здесь начинаются трудности, не связан строго с увеличением числа рабочих и не имеет ничего общего с увеличением числа людей, что довольно весомый показатель распределения, чем показатель производства. Короче говоря, если в качестве индикатора тенденции нормы прибыли к понижению взять средний темп роста ВВП или средний темп роста ВВП на один актив, это может иметь какой-то смысл, но темп роста ВВП на душу населения является наименее интересной формулой. Более того, если мы посмотрим в первом приближении на тенденцию нормы прибыли к понижению, это ничего не даст в отношении прогноза кризисов, которые предполагают ее резкий упадок, независимо от уровня нормы прибыли и ее кратковременной тенденции. Мы не должны путать падение нормы прибыли, которое происходит в конце цикла и которое характеризует кризис перепроизводства, и тенденцию нормы прибыли к понижению, которая проходит сквозь циклы и, добавим, через данное геоисторическое пространство[25].

Вернемся к сложностям! Рост ВВП увеличивается быстрее, чем занятое население. И эта разница является переменной. Мы также иногда слышим, как буржуазия, напуганная развитием перенаселения, которое порождает ее способ производства, радуется увеличению «содержания роста занятости». Например, увеличение ВВП на x% приводит к большему числу рабочих мест, чем раньше. Экономисты, эти представители буржуазии, твердят: буржуазное общество может надеяться на отдых, если оно достигнет «полной занятости». Другими словами, это означает, что темпы роста ВВП на всякий дополнительный актив снижаются. Способ производства, очевидно, становится менее производительным, и буржуазия приветствует это! Эта тема также отвечает на вопросы политической экономии о повышении производительности, вносимом новыми технологиями. Профессор Солоу, нобелевский лауреат 1987 года, беспокоился о том, что компьютеры можно встретить уже повсюду, кроме статистики производительности. Профессор забыл, что в соответствии с теорией Маркса труд, непроизводящий прибавочную стоимость, и труд, непроизводящий никакой стоимости, растут быстрее, чем труд, производящий прибавочную стоимость. Поскольку некоторые люди не производят ни стоимости, ни прибавочной стоимости, даже если их производительность увеличивается, стоимость, созданная живым трудом, распределяется на большее число работников. Это одно из объяснений явления, что выражается в замедлении роста ВВП. Но при этом мы должны добавить, что в то же время ВВП не досчитывает нужное. Если труд, подчиненный капиталу, но не производящий прибавочной стоимости, развивается быстрее (например, в сферах обращения капитала), чем тот, который производит прибавочную стоимость, и учесть что этот труд не производит ни стоимости, ни прибавочной стоимости, то необходимо добавить к ВВП оборотный постоянный капитал, используемый этими работниками; чего не делает статистика, отвечающая за расчет ВВП. При относительном росте труда, непроизводящего прибавочной стоимости, по сравнению с трудом, производящим прибавочную стоимость, рост ВВП на одного работника замедляется, и в то же время ВВП недооценивается.

Неоспорим тот факт, что увеличение ВВП на один актив соответствует увеличению производительности. Но для марксизма увеличение производительности приводит к увеличению массы товаров, а не их стоимости. Стоимость, созданная активом, остается при прочих равных условиях прежней, в то время как индивидуальная стоимость товаров падает.

Тем не менее, ВВП на актив увеличивается! Каковы факторы, которые с точки зрения марксизма способствуют увеличению стоимости, создаваемой активами?

Во-первых, у нас увеличение рабочего времени. Но это не историческая тенденция самого развитого капитала, хотя он стремится и регулярно умудряется идти против этой тенденции.

Увеличение интенсивности труда также позволяет производить больше стоимости за то же время. Но это увеличение также имеет пределы.

Увеличение доли сложного труда также является фактором увеличения стоимости, произведенной за данный момент времени. Выполняя более сложный труд, чем простой, одна и та же рабочая сила создает большую стоимость за то же время.

То же самое касается развития квалифицированного труда. Если доля квалифицированной рабочей силы в обществе возрастает, рабочая сила с более высокой стоимостью также создаст большую стоимость, чем менее квалифицированная. Хотя расширение обучения является, по большей части, способом управления перенаселением, порожденным капиталистическим производством, и адаптации его поведения к потребностям общества, оно повышает стоимость рабочей силы.

Но все эти факторы движутся в относительно узких, а порой и противоречивых пределах по сравнению с последним аспектом марксистской теории, аспектом, полностью скрытым не только от представителей правящих классов, но и от псевдомарксистов: речь идет о действии закона стоимости на международном уровне. Этот закон говорит нам, что более производительный национальный труд (и это предложение может быть распространено на интенсивность, качество и сложность труда) зависит от мирового рынка как от более интенсивного труда. Именно это явление, которое вместе с другими объясняет, что, например, если ВВП Бразилии и Франции очень близок, первый составляет около 100 миллионов активов, а у другого только 25 млн. Когда Франция обменивает Airbus на сою, более богатая страна эксплуатирует более бедную, по крайней мере, обменивая 1 рабочий день на 4 рабочих дня в другой (эксплуатация была бы еще больше, если принять во внимание более непроизводительный и более короткий рабочий день в более развитой стране). Но как только начинается конкуренция, самая высокая национальная стоимость возвращается на уровень мировых цен. Если соответствующие фирмы не будут ликвидированы, они будут иметь меньшую видимую прибавочную стоимость, чем фирмы, которые полностью вписываются в рамки соответствующего международного разделения труда и, кроме того, различий в индексе национальной производительности. А поскольку ВВП представляет собой сумму этих прибавочных стоимостей, мы должны сделать вывод о более быстром развитии производительности в менее развитых капиталистических странах, об изменении положения этих стран в международном разделении труда и усиливающейся конкуренции, что порождают эти факторы. В сумме это создает отрицательное влияние на рост ВВП в более развитых странах.

Таким образом, упрощая эти факты и искажая революционную теорию, если не избегая её, можно утверждать, что падение темпов роста ВВП на душу населения выражает тенденцию нормы прибыли к понижению и предотвратит нас от неизбежного кризиса перепроизводства. Более того, последние тенденции в норме прибыли показывают, что она с большей вероятностью будет расти. Из данных, использованных для составления вышеуказанных прогнозов, в прошлом мы рассчитывали приближение «общей нормы прибыли». Расчет, обновленный по последним данным, дает нам следующую таблицу:

| Цикл | Общая норма прибыли в период накопления |

| 01 | 40% |

| 02 | 42% |

| 03 | 39% |

| 04 | 37% |

| 05 | 39% |

| 06 | 34% |

| 07a | 33% |

| 07b | 30% |

| 08 | 31% |

| 09 | 30% |

| 10 | 33% |

| 11 | 37% |

Начиная с 9-го цикла (1991-2001 гг.) аппроксимация «общей нормы прибыли» в период накопления имеет тенденцию к увеличению. Для текущего цикла, который не завершен и который теперь имеет норму, близкую к 34%, следует вернуться к пятому циклу, чтобы найти такую же высокую среднюю норму. Уровень нормы прибыли и ее недавняя тенденция никогда не были решающими в предотвращении кризисов. Напротив, высокая норма прибыли способствует перепроизводству товаров, в то время как снижение нормы прибыли, которое происходит во время кризиса и которое отмечает конец цикла, является внезапным, резким снижением, которое не подпадает под тенденцию нормы прибыли к понижению, что проходит через несколько циклов[26].

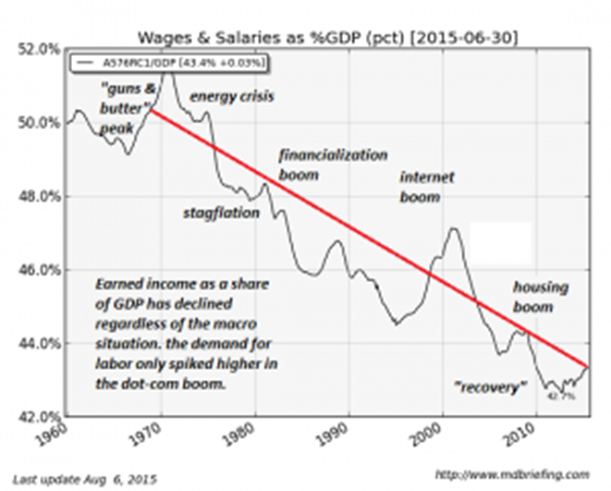

Один из фундаментальных факторов, объясняющих эту тенденцию повышения нормы прибыли, точно дан Робертом Бибо, для которого он является индикатором надвигающегося кризиса. Это доля заработной платы в ВВП (см. График ниже, который мы извлекаем из текста Роберта Бибо). С начала 1970-х годов она имела тенденцию к снижению почти на 10 пунктов. Американская буржуазия смогла заставить пролетариат и средний класс расплатиться за относительное падение американского капитализма на мировом рынке.

В книге «Основы кризиса» мы показали, что именно Маркс и Энгельс думали о теориях недопотребления, и что их концепция кризисов не имела ничего общего с подобными теориями.

Зерно истины, скрытое концепциями недопотребления, заключается в том, что марксизм считает, что масса товаров и материальный состав общественного продукта (средства потребления, средства производства,…) являются элементами потенциального кризиса.

Поскольку целью капитала является производство максимальной прибавочной стоимости, доля общественного продукта, предназначенного для удовлетворения потребления пролетариата, имеет тенденцию к падению. И, с другой стороны, за счет увеличения массы товаров амортизация капитала умножает потенциал перепроизводства, которому способствует накопление, созданное в результате поиска максимальной прибавочной стоимости.

В противоположность этому, с развитием капиталистического производства развивается непроизводительный средний класс, одна из экономических функций которого состоит в том, чтобы потреблять прибавочную стоимость, в то время как сам капитал ведет к привлечению растущей доли капитала, продвигаемой в этой сфере обращения (торговля, реклама, исследование рынка,…), сфере, которая не производит прибавочной стоимости, но потребляет ее, чтобы достичь общественного продукта. С другой стороны, доход господствующих классов не является исключительно заработной платой, даже если он может принимать форму заработной платы руководства и включает часть прибавочной стоимости. Дивиденды, земельная рента, спекуляция,… все это источники дохода, часть которых будет использоваться высшими классами для потребления. Наконец, задолженность по потребительским кредитам или кредитам на недвижимость может сыграть свою роль. Поэтому следует показать, что доля потребления в ВВП падает, чтобы, возможно, задать вопросы о близости кризиса, о котором нельзя сказать, что он на пороге. Однако после Второй мировой войны в Соединенных Штатах потребление находилось в диапазоне от 60 до 70% ВВП, и никогда не было предвестником кризисов.

Третий аргумент (второй в Nuevo Curso) основан на индексе промышленного производства Германии, который сразу же после трехмесячного падения сопровождается кризисом. Исторические серии для установления этого прогноза относительно ограничены (с 2008 по 2018 годы) и предполагают кризис в 2011-2012 годах, которого, по сути, удалось избежать. Nuevo Curso связывает это снижение с угрозой торговой войны. Лоббисты, что продвигают золото, систематически отгоняют темные мысли, чтобы убедить в том, что пришло время покупать золото, начинают с той же статистики, чтобы связать ее со снижением спроса в Китае из-за замедления накопления капитала в Китае. Наконец, самые оптимистичные немецкие экономисты «рассмотрели предупреждающие знаки, которых стало все больше. Замедление роста в первом квартале всего на 0,3%? Исключительные эффекты: последствия промышленных забастовок в январе, государственных праздников или неудачной эпидемии гриппа, которая приковала немецких рабочих к постели, заверили они в середине мая. Пока Destatis не объявит, 7 июня, новое снижение заказов отрасли на 2,5%, четвертое подряд. Такого снижения не наблюдалось в Германии после экономического кризиса 2009 года» (Le Monde, 20/06/2018).

Как бы то ни было, в своих «странах с развитой конъюнктурой» от 6 июля 2018 года[27] Бюро диагностики и прогнозов — Международное министерство экономики и финансов (Франция) сообщает нам, что «По странам индексы PMI [контрольный индекс активности производственного сектора NDR] растут в Германии и Италии в обоих секторах [промышленности и услуг NDR], но в Испании он стабилен в промышленности (на уровне 53,4) и падает в секторе услуг (55,4 после 56,4). В то же время, в мае промышленное производство выросло в Германии (+ 2,6% после -1,3%) и Испании (+ 0,9% после -1,8%). В то же время заказы в промышленности резко выросли в Германии (+ 2,6% после -1,6%)» (Подчеркнуто в докладе)

Последние аргументы связаны с сокращением международных инвестиций и последствиями открытой торговой войны со стороны Соединенных Штатов. Во-первых, мы не видим, как эти факты открывают перспективу надвигающегося кризиса, который является темой текста. Как показано на следующем графике, который отслеживает эволюцию мирового экспорта, рост протекционизма стал читаемым со времен последнего кризиса, поскольку мировая торговля в настоящее время растет более медленными темпами, чем ВВП, хотя в последнее время был достигнут новый рекорд. Этому предшествовало резкое сокращение мирового экспорта и, следовательно, товарного капитала, что вполне могло бы предвещать новый кризис, как мы и ожидали, но этого не произошло.

Вполне возможно, что новая фаза открылась с приходом к власти Трампа, но свободная крупная буржуазия не сказала своего последнего слова, о чем свидетельствуют проволочки британского правительства против Брексита или реакция босса Harley Davidson, первоначально представленного как сторонника Трампа, теперь выгодно накапливающего часть капитала компании за пределами границ США, чтобы обойти европейское возмездие за таможенные пошлины.

Поэтому очевидно, что предвидение кризисов является чрезвычайно важной проблемой для коммунистического движения, как с научной, так и с практической точки зрения. Но это должно быть сделано на основе марксизма, а не соображений, заимствованных из политической экономии.

- Приложение: случай множественных волновых циклов

Этот текст является главой 20 книги «Кризисный цикл в Соединенных Штатах с 1929 года»

Мы видели, что два цикла включали более одной волны ускорения. Это пятый и восьмой циклы. Следовательно, также присутствуют несколько волн замедления и одновременно столько же точек перелома (относящихся к подциклу). Поэтому мы установим для этих циклов и подциклов все охватываемые последовательности и фазы.

4.1 Пятый цикл

Пятый цикл — это особенно сложный цикл. Он включает в себя несколько волн, в том числе две волны перед общей точкой перелома.

4.1.1 Первая волна v1

Эта волна не определяется методом скользящих средних (высота не превышает 2). Тем не менее, мы квалифицируем ее как волну, потому что она приводит к серьезному фондовому кризису. Этот случай иллюстрирует относительную автономию, которую сфера фиктивного капитала может иметь над сферой реального капитала. Относительно низкая точка отношения i/p, соответствующая этой неопознанной волне, достигается в течение четвертого квартала 1961 года — первого квартала 1962 года.

Эта волна завершилась крахом 28 мая 1962 года. Он вошел в экономическую и финансовую литературу как «крах электроники»[28]. Он также представлен как одна из первых вспышек краха в истории[29].

Следовательно, мы можем ограничить волну (v1), которая не была бы ожидаема ни методом скользящих средних, ни, соответственно, методом касательной.

Изучив данные на графике, моделируя скользящие средние, цены на акции, мы приходим к следующему результату:

Волна замедления: 1961; 2 и 1961; 3

Фаза процветания: 1961; 4 (точка перелома)

Фаза пост-процветания: 1962; 1

Волна ускорения: 1962; 2 и 1962; 3

Эта непризнанная волна, приведет к финансовому кризису, но не к кризису перепроизводства.

4.1.2 Вторая волна v2

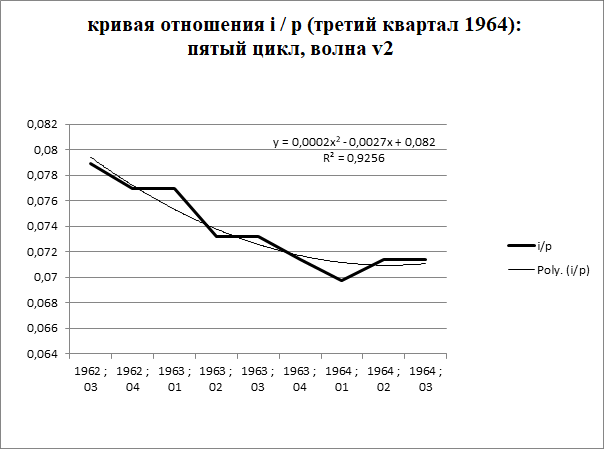

С 1962 года; 4, мы можем начать новую волну замедления. Вторая волна, первая, что обнаружена нашими методами, также происходит до появления общей точки перелома. С другой стороны, это самая низкая точка в цикле i / p. Она достигнута в первом квартале 1964 года.

Вычисление уравнения третьего квартала 1964 года, первого пригодного для использования уравнения, поскольку направление кривой показывает низкую точку, указывает на то, что в первом квартале 1963 года закончилась волна замедления. Фаза процветания начинается со второго квартала 1963 года до первого квартала 1964 года. Она длится четыре квартала.

Что касается следующей последовательности, то расчеты показывают, что фаза высокого процветания длится два квартала и что волна ускорения начинается в четвертом квартале 1964 года. Поскольку эта волна также не приводит к кризису перепроизводства, возникает вопрос о длительность волны. С точки зрения метода скользящих средних, она длится пять кварталов и заканчивается в четвертом квартале 1965 года.

С другой точки зрения, можно считать, что эта волна затухает, едва сформировавшись, поскольку максимум отношения i / p достигнут в четвертом квартале 1964 года. Однако максимум цен на акции будет достигнут в первом квартале 1966 года — квартал общей точки перелома и относительная нижняя точка отношения i / p.

Эта волна ускорения, открытая методом скользящих средних, является в то же время волной замедления с точки зрения анализа кривой. В отличие от большинства других волн, возникающий после общей точки перелома, это не волна сверхспекуляции (цена на акции развивается отлично от ее фундаментальных детерминантов). Тем не менее, высокая точка в фондовом цикле следует за волной ускорения, определяемой скользящими средними. В некотором смысле, волна ускорения, определяемая скользящими средними, предвосхищает эту высшую точку.

Та же самая последовательность, проанализированная с помощью метода касательной, представлена как фаза замедления и процветания, которая заканчивается в высокой точке фондового цикла в точке перелома, что означает, что этот фондовый цикл остался спекулятивным, потому что максимум цен на акции соответствует относительному минимуму отношения i / p.

Оба метода посылают противоречивые, но в то же время взаимодополняющие сигналы. Оглядываясь назад, мы можем справиться, но марксисты того времени испытали бы трудности с анализом ситуации с применением методов, которые мы пытаемся разработать.

С одной стороны, было бы необходимо продлить волну ускорения до четвертого квартала 1965 года, с другой стороны, она заканчивается в четвертом квартале 1964 года, чтобы смениться волной замедления. В последнем случае волна ускорения прерывается и ни к чему не приводит.

Волна v2, едва заметная, постепенно затухает. Следует отметить, что она появляется перед точкой перелома цикла норм и отношений, что означает, что она не задерживается как существенная волна с точки зрения цикла кризисов перепроизводства.

В этом цикле отношение i / p протекает поэтапно. С каждой волной происходит скачок, и общий уровень, достигнутый во время этих промежуточных волн, больше никогда не будет найден ни в этом цикле, ни в последующих циклах. В течение всего исторического периода структура отношения постоянно изменяется; качественный скачок в отношении i / p, по-видимому, реализуется в течение этого цикла.

Этот цикл переходный от одной формы цикла к другой.

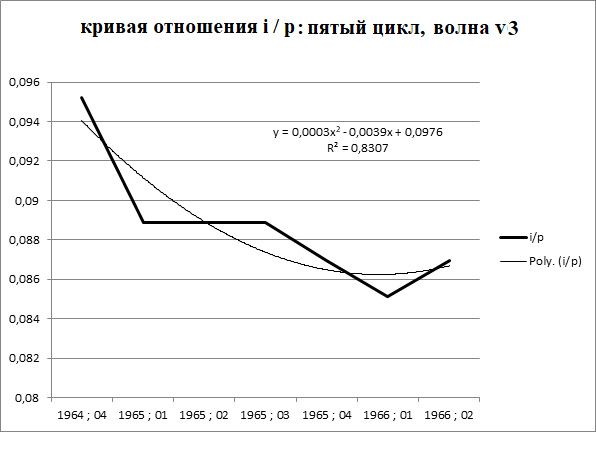

4.1.3 Третья волна v3

Волна замедления начинается в первом квартале 1965 года. Она длится два квартала, а затем сменяется фазой процветания в три квартала. Точка перелома, которая закрывает эту фазу, приходится на первый квартал 1966 года. Затем следует этап пост-процветания, который длится до третьего квартала 1966 года. С четвертого квартала мы отмечаем новую волну ускорения. Нижняя точка цен на акции достигнута в четвертом квартале 1966 года; она отмечает разгар финансового кризиса. Мы можем закрыть эту волну во втором квартале 1967 года, что знаменует собой кульминацию отношения i / p.

Согласно методу скользящим средним, эта волна начинается на квартал раньше и заканчивается на 7 кварталов позже (первая четверть 1968 года).

Эта третья волна ускорения также выйдет на смену четвертой, которая закроет этот пятый цикл. Эта третья волна не приводит к кризису перепроизводства, и только с окончанием волны ускорения мы обнаруживаем тенденцию к сверхспекуляции (что больше соответствует правилам).

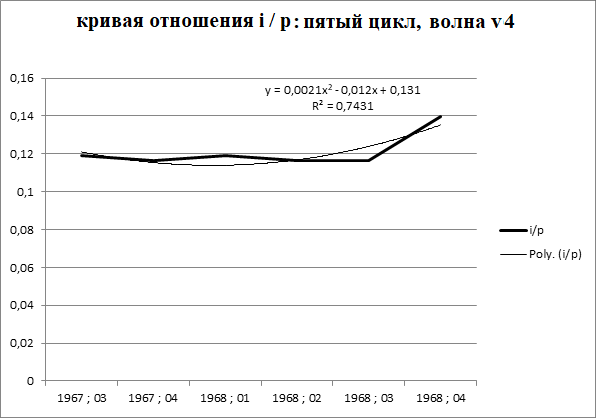

4.1.4 Четвертая волна v4

Уравнения направления кривой четвертой волны не очень удовлетворительны; это тот случай, когда скользящие средние дают лучший результат. Сравнивая результаты, мы можем прийти к следующему синтезу. Волна замедления сокращается до одного квартала (1967, 3); фаза процветания длится 3 квартала (точка перелома относительно 1968 года, 2). Фаза высокого процветания сократится до 1 квартала (1968, 3). Волна ускорения продлится 5 кварталов, начиная с четвертого квартала 1968 года. Последний соответствует точке максимум, которая знаменует собой начало фондового кризиса (декабрь 1968 года).

Эта четвертая волна ускорения (третья, выделенная нашими методами) приводит к кризису перепроизводства. При использовании метода скользящих средних она формируется, как только подтверждается перелом направления кривой, то есть с четвертого квартала 1968 года. Расчет по умолчанию положительных относительных полунаклонных точек указывает на уже превышенный квартал (второй квартал 1968 года). Противоречие с другими сериями вернуло бы даже начальную точку волны ускорения, согласно скользящим средним, во втором квартале 1969 года.

Отношение i / p, как мы видели, является одним из наиболее интересных моментов как теоретически, так и практически. Оно является также наиболее подходящим параметром для отслеживания изменений стоимости фиктивного капитала по отношению к циклу реального капитала, поскольку это отношение объединяет два основных критерия, что влияют на него (унитарное отношение процент / прибыль дает приблизительное значение R* / i, ожидаемый доход к ставке процента).

Мы видели, что этот цикл с его тремя (четырьмя, если мы вспомним сбой электроники) волнами ускорения отношения i / p был особенно сложным. Тем не менее, с точки зрения других норм и отношений, он представляет собой классический цикл, нижняя точка которого достигнута в первом квартале 1966 года.

Расчет касательной по кривой отношения k / p указывает на начало волны ускорения во втором квартале 1968 года. По данным второго квартала 1968 года, расчет наклона касательной дает первый квартал 1968 года в качестве отправной точки волны ускорения.

С точки зрения предвидения, кривая отношения k / p дала наилучшую оценку, но разграничение завершения волны ускорения основано на методе скользящих средних из кривой i / p.

4.2 Восьмой цикл

Восьмой цикл, как и пятый, также является волновым. Он состоит из двух. Они возникают только после пересечения точки перелома периода накопления. С этой точки зрения, то есть в связи с перспективой кризиса перепроизводства, эти две волны определены.

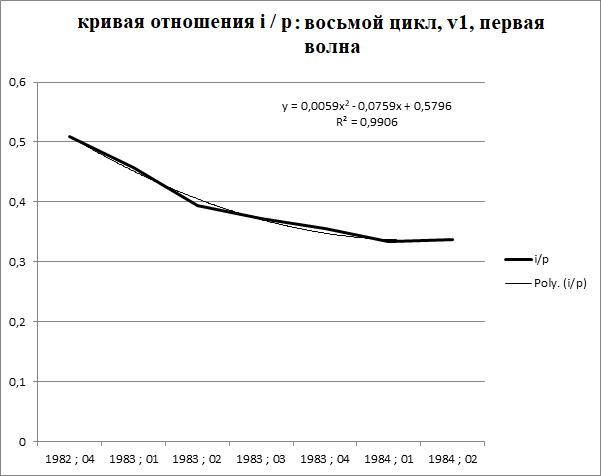

4.2.1 Первая волна v1

Первая волна замедления начинается с нового цикла (первый квартал 1983 года). Согласно расчету, она длится два квартала. Фаза процветания продолжается три квартала, вплоть до точки перелома (первый квартал 1984 года). Волна ускорения начнется в четвертом квартале 1984 года и закончится пиком отношения i / p (четвертый квартал 1986 года). С точки зрения метода скользящих средних (в свободной версии, не учитывающей среднюю высоту волны) волна, начавшаяся в третьем квартале 1984 года, продолжается до второго квартала 1987 года.

В 1987 году начнется крупный финансовый кризис. Пик цен на акции был достигнут в августе 1987 года, а самый низкий уровень — в октябре 1987 года, вскоре после краха 19 октября 1987 года. Кризис перепроизводства, хотя, вероятно, начался[30] (который официально не признан), но не продолжился и прервался.

Финансовый кризис, возникший по мере того, как началось снижение отношения i / p, отчасти выглядит как кульминация длинной волны, открытой в конце 1984 года. В то же время это происходит как спад в отношении i / p закрепился и, таким образом, волна ускорения гаснет. Эти факты еще раз иллюстрируют относительную автономность финансовой сферы. В то же время они показывают, что истинным кризисам до сих пор предшествовала волна ускорения.

4.2.2 Вторая волна v2

Мы можем снова начать вторую волну, начиная с промежуточного максимума, достигнутого отношением i / p в четвертом квартале 1986 года.

Точка максимума фондового цикла достигается в том, что составляет фазу процветания этого подцикла (в то же время это кульминация предыдущей волны ускорения). Относительная точка перелома отношения i / p, характерная для этого промежуточного цикла, наступает в третьем квартале 1987 года (квартал разгара финансового кризиса), поэтому полностью противоречит ожиданиям. Но здесь нижняя точка отношения i / p опережает общую точку перелома других норм и отношений (1988; 4). Расчеты, основанные на уравнениях норм и отношений, после того, как общая точка перелома была пройдена, позволяют уточнить начальную точку второй волны ускорения. Она заканчивается кризисом перепроизводства, в то время как новый финансовый кризис сопутствует кризису перепроизводства. Этот случай еще раз показывает относительную автономность сферы фиктивного капитала. В то же время он отрицает, что финансовый кризис является причиной кризиса перепроизводства. Напротив финансовый кризис стал органическим компонентом кризиса перепроизводства.

Если мы определим волну ускорения только из точки перелома норм и отношений (уравнение в первом квартале 1989 года), то проекция полунаклона касательной из соответствующего уравнения норма корпоративной прибыли (-0,0005×2 + 0,0071x + 0,0909) указывает на первый квартал 1989 года.

В этом цикле две волны, пережившие крах фондового рынка в октябре 1987 года и кризис перепроизводства, были прерваны. В этом цикле, который увидел конец большой исторической эпохи (конец ложных социализмов Восточной Европы и так называемой «холодной войны»), цикл отношения i / p является менее точным[31], чем, например, цикл корпоративной нормы прибыли, как уже было показано при анализе скользящих средних.

4.2.3 Сводная таблица

Для каждой волны двух многоволновых циклов в таблице приведены следующие сводные данные:

Базовое уравнение: Рассчитываемое уравнение. Это, в принципе, уравнение направления кривой через квартал после точки перелома.

Начало уравнения (точка перелома): это начальная точка направления кривой. Отправной точкой является точка перелома (то есть самая высокая точка отношения i / p, достигнутая во время кризиса перепроизводства).

Начало волны замедления: дата (год, квартал) начала волны замедления.

Конец волны замедления: дата (год, квартал) окончания волны замедления.

Начало фазы процветания: дата (год, квартал) начала фазы процветания

Конец фазы процветания (точка перелома): Дата (год, квартал) окончания периода процветания. Эта дата соответствует точке перелома, которая является точкой минимума отношения i / p.

Начало фазы пост-процветания: дата (год, квартал) начала периода пост-процветания (высокого процветания)

Конец фазы пост-процветания: дата (год, квартал) окончания фазы пост-процветания (высокий уровень процветания). Это вытекает из расчета начала фазы ускорения.

Начало волны ускорения: дата (год, квартал) начала волны ускорения

Конец волны ускорения: дата (год, квартал) окончания волны ускорения

Итоги волны: Подведение итогов волны.

| Разграничение фаз отношения i / p в волновых циклах | ||||||

| 5 v1 | 5 v2 | 5 v3 | 5v4 | 8v1 | 8v2 | |

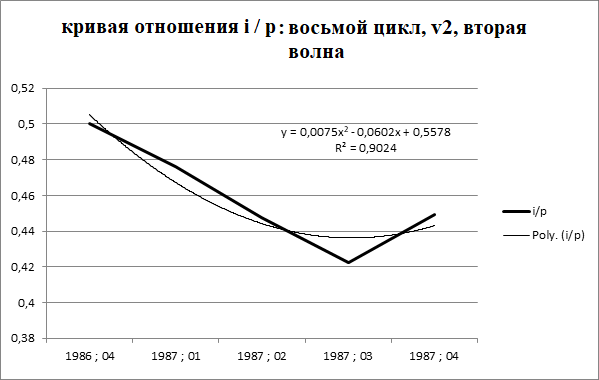

| Базовое уравнение | 0,0012×2 — 0,0113x + 0,1039 | 0,0002×2 — 0,0027x + 0,082 | 0,0003×2 — 0,0039x + 0,0976 | 0,0021×2 — 0,012x + 0,131 | 0,0059×2 — 0,0759x + 0,5796 | 0,0075×2 — 0,0602x + 0,5578 |

| Начало уравнения (точка перелома) | 1961 ; 1 | 1962 ; 3 | 1964 ; 4 | 1967 ; 2 | 1982 ; 4 | 1986 ; 4 |

| Начало волны замедления | 1961 ; 2[32] | 1962 ; 4 | 1965 ; 1 | 1967 ; 3 | 1983 ; 1 | 1987 ; 1 |

| Конец волны замедления | 1961 ; 2 | 1963 ; 1 | 1965 ; 2 | 1967 ; 3 | 1983 ; 2 | 1987 ; 1 |

| Начало фазы процветания | 1961 ; 3 | 1963 ; 2 | 1965 ; 3 | 1967 ; 4 | 1983 ; 3 | 1987 ; 2 |

| Конец фазы процветания (точка перелома) | 1961 ; 4 | 1964 ; 1 | 1966 ; 1

(максимум цен на акции) |

1968 ; 2 | 1984 ; 1 | 1987 ; 3 |

| Начало фазы пост-процветания | 1962 ; 1 | 1964 ; 2 | 1966 ; 2 | 1968 ; 3 | 1984 ; 2 | 1987 ; 4 |

| Конец фазы пост-процветания | 1962 ; 2 | 1964 ; 3 | 1966 ; 3 | 1968 ; 3 | 1984 ; 3 | 1988 ; 4 |

| Начало волны ускорения | 1962 ; 3 | 1964 ; 4 | 1966 ; 4 (минимум цен на акции) | 1968 ; 4* | 1984 ; 4 | 1989 ; 1[33] |

| Конец волны ускорения | 1962 ; 3 | 1964 ; 4 | 1967 ; 2 | 1969 ; 4 | 1986 ; 4 | 1990 ; 2 |

| Итоги волны | Финансовый кризис (1962 ; 2)

Нет кризиса перепроизводства |

Прерванная волна

Нет кризиса перепроизводства

|

Кульминация кредитного кризиса. Нет кризиса перепроизводства[34] | Финансовый кризис (декабрь 1968) ; кризис перепроизводства (пик активности: декабрь 1969) | Финансовый кризис (1987)

Прерванный кризис перепроизводства. |

Кризис перепроизводства (пик активности : июль 1990) ; финансовый кризис (высшая точка фондового рынка: июль 1990) |

[1] Точно так же факты охватили гипотезу о второй волне ускорения сопутствующей первой.

[2] Источники: медленная смерть акций, Эрик Альберт, Le Monde, 12/06/2018; Фондовый рынок больше не популярен среди компаний, Дени Коснар, Le Monde, 08/02/2018; Закрытая биржа, Филипп Эсканде, Le Monde, 10/01/2017; Уоррен Баффетт не капиталист, а рантье, Арно Лепарментье, Le Monde, 19.09.2017.

[3] «В среднем для малого и среднего бизнеса это стоит 7,5% от первого сбора средств, а затем несколько сотен тысяч евро в год» (Маркс Лефевр, партнер EY, ранее Ernst and Young, цитируется Le Monde от 02.08.2008. Добавьте к этому, что позже будут выплачиваться дивиденды.

[4] «Становится трудно оставаться на фондовом рынке для компании, стоимость которой составляет менее 300–500 миллионов евро», — говорит профессор финансов HEC Паскаль Кири, цитируемый Le Monde 08/08/2018.

[5] Обновление № 6, Обновление за четвертый квартал 2016 года, апрель 2017 года, на нашем сайте.

[6] Владельцы индексных фондов, то есть преобладающей частью фондов, портфель акций которых стремится воспроизвести эволюцию репрезентативного индекса (Dow Jones или SP500), в 2017 году составляют 50% акций перечисленных компаний по сравнению с 35% в 2000 году. Частная собственность все более обобществлена.

[7] То же самое для капитализации мирового фондового рынка (см. график выше)

[8] Мы часто добавляем Apple или Microsoft. Но аналитики полагают, что эти компании сегодня выглядят более устойчивыми, поскольку их отношение P / E (соотношение между капитализацией и прибылью) остается на постоянном уровне, что соответствует обычной практике в мире фондового рынка. Их капитализация резко упадет с кризисом.

[9] Смотрите на нашем сайте тексты, посвященные Microsoft и Linux.

[10] https://www.moneyshow.com/articles/tradingidea-49009/

[11] Согласно анализу Bianco Research, зомби составляют более 15% SP1500.

[12] Конечно, это явление беспокоит не только Соединенные Штаты. Согласно примечанию от компании Euler-Hermes, процент компаний-зомби во Франции в 2016 году составит 4,6%, незначительный рост по сравнению с прошлым годом. http://www.eulerhermes.fr/mediacenter/actualites/Lists/ NewsDocuments/CP_DéfaillancesFrance2017.pdf, цитируется Le Monde 3/3/2018

[13] Прогнозирование вероятностей рецессии с использованием кривой доходности, Питер Йоханссон (Федеральный резервный банк Нью-Йорка), Эндрю Мелдрум, https://www.federalreserve.gov/econres/notes/feds-notes/ predicting-recession-probabilities-using-the-slope-of-the-yield-curve-20180301.htm)

[14] «Но рассмотрим сначала реальную основу, на которой разыгрываются эти поверхностные волнения. 1843–1845 годы были годами процветания промышленности и торговли, которое явилось необходимым следствием почти непрерывной депрессии промышленности в период 1837–1842 годов. Как всегда, процветание очень скоро породило спекуляцию. Спекуляция всегда имеет место в те периоды, когда перепроизводство находится уже в полном разгаре. Она служит перепроизводству временной отдушиной, но именно этим она ускоряет наступление кризиса и увеличивает его силу. Самый кризис разражается сперва в области спекуляции и лишь позже захватывает производство. Поэтому при поверхностном наблюдении кажется, что не перепроизводство является причиной кризиса, а безудержная спекуляция, которая сама есть лишь симптом перепроизводства» Маркс, Энгельс Третий международный обзор, 1 ноября 1850

[15] В тексте ФРС сравниваются ставки казначейских векселей с 10 годами и 3 месяцами. Но многие аналитики или журналисты также фиксируют разницу между 10-летним и 2-летним курсом, что дает последнему кризису более высокие результаты.

[16] Предмет обсуждения стар, как показал, например, анализ федерального банка Кливленда в 2006 году. В исследовании сделан вывод об относительной неэффективности прогноза с помощью этого типа анализа. Однако первые отрицательные показатели (10 лет — 2 года) датируются концом декабря 2005 года, а кризис официально датирован декабрем 2007 года (Кривая доходности сигнализирует о рецессии?), Джозеф Г. Хаубрич, http://faculty.smu.edu/tfomby/eco5375/data/notes/Yield_Curve_GDP_ Growth_Cleve_Fed.pdf). В тексте марта 2018 года также упоминаются исследования, опубликованные в 1991 году и позже.

[17] Однако в недавнем выпуске (28 июня 2018 г.) исследование, проведенное центральным банком США (ФРС), указывает на то, что лучший результат достигается по краткосрочным ставкам путем измерения разницы (спреда на жаргоне) между текущей неявной форвардной ставкой казначейских векселей за 6 кварталов и текущей ставкой казначейских векселей за 3 месяца. Эрик Энгстрем, Стивен Шарп, https://www.federalreserve.gov/econres/notes/feds-notes/dont-fear-the-yield-curve-20180628.htm). В настоящее время эволюция этой кривой имеет тенденцию противоречить той, которая предложена конфронтацией ставок через 10 лет и два года.

[18] Многие наблюдатели, начиная с Генри Полсона, который осуществил план спасения капитализма в США в конце сентября 2008 года во время кризиса 2007-2009 годов, и Бен Бернак, считают, что инструменты, доступные в настоящее время центральному банку для столкновения с новым кризисом гораздо более ограничены, чем в прошлом.

[19] https://stats.bis.org/statx/srs/tseries/SPP/A.US.R.628?t=h2&c=&p=2017&i=58.5

[20] http://criseusa.blog.lemonde.fr/

[21] Смотрите наш текст об относительной прибавочной стоимости в Бразилии.

[22] «Время не ждет. В конце концов, это должно быть последнее заседание в Джексон Хоул, до взрыва необычного глобального шока. Огромный космический корабль глобального капитала, который снял есть 32 кварталов (около восьми лет) не остановился, завоевае высоту. Это один из разложения циклических самых обширных последние семьдесят лет. Осталось убедиться, что дни его сочтены» (Производительность труда в экономике США регистрирует первый годовой спад с 1981 года, 21/08/2017)

[23] https://nuevocurso.org/4-graficos-que-pronostican-una-recesion-mundial/

[24] http://www.les7duquebec.com/7-dailleurs/comment-se-porte-la-crise-6-indices-economiques-annon cant -la-recession/

[25] Более подробно см. Нашу книгу «Основы кризисов», доступную на нашем сайте: http://www.robingoodfellow.info/

[26] По этим предметам мы ссылаемся на нашу книгу: «Основы кризисов» или на испанском языке: «Sobre los fundamentos de las crisis», доступную на нашем сайте: www.robingoodfellow.info

[27] https://www.tresor.economie.gouv.fr/Articles/2018/07/06/flash-conjoncture-pays-avances-rebond-de-la-production-industrielle-allemande

[28] В некоторых текстах он датирован декабрем 1961 года. Верно, что 12 декабря 1961 года была достигнута высокая точка (72,64) индекса фондового рынка (SP500), тогда как предыдущая низкая точка восходит к кризису перепроизводству четвертого цикла (октябрь 1960 г.), причем точка оздоровления быстро вмешалась (до конца кризиса перепроизводства, характерного для четвертого цикла). Но этот курс все еще может достигнуть 71,44 15 марта 1962 года. Затем он снижается с резким снижением 28 мая (прояснилось на следующий день); нижняя точка будет достигнута в конце июня 1962 года.

[29] «Это [вспышка краха NDR] больше с момента появления высокочастотной торговли, но тем не менее, первая вспышка краха в истории произошла 50 лет назад, задолго до появления THF и автоматической торговли. 28 мая 1962 года, в рекордных объемах, индекс Dow Jones за короткий промежуток времени снизился на 5,7%, забрав с собой всех звезд рейтинга (IBM, Polaroid, Texas instruments…)» (Нессим Айт-Касими, Les Echos)

[30] Это то, что мы показали в «Марксистской теории кризиса», с. 17-18