Точность прогноза

Robin Goodfellow, октябрь 2016

- Введение

Исходя из нашего текущего анализа, основанного на данных, доступных по состоянию на 30 октября 2016 года, мы вступили в предкризисную фазу цикла. Мы называем её условно «волна ускорения». Возникает вопрос о её продолжительности, поскольку она определяет предвидение кризиса. Работа, опубликованная в конце августа 2016 года и пересмотренная в сентябре (и сохраненная в октябре), BEA, данные второго квартала 2016 года, дают возможность исправить прогноз. На основании данных, имеющихся на момент публикации книги «Кризисный цикл в Соединенных Штатах с 1929 года», были разработаны методы, позволяющие предвидеть начальную точку волны ускорения, поэтому последняя фаза цикла перед кризисом перепроизводства, обозначенном в первом квартале 2019 года. Учитывая потенциальную длину волны ускорения, мы ожидали кризис перепроизводства в 2019-2020 годах. Новые данные, опубликованные в конце июня 2016 года, приводятся на основе тех же методов и приближают кризис перепроизводства на два года. В этом тексте, с одной стороны, мы снова исправляем прогноз в результате просчета, а с другой стороны, мы возвращаемся к определению потенциальной продолжительности волны ускорения.

Как мы и ожидали, индекс SP500 побил свой исторический рекорд. Новый фондовый кризис, который часто предшествует кризису перепроизводства, скорее всего, произойдет во время волны ускорения или в ином случае после начала кризиса перепроизводства (так произошло в 1929 или в седьмом цикле). В последнем случае это будет означать открытие фазы гиперспекулятивного входа в кризис. Эта фаза цикла, довольно короткая и редко встречающаяся, называется гиперспекулятивной, поскольку она возникает, когда циклы реального капитала находятся в неблагоприятном периоде (период кризиса для кризисного цикла, период сжатия для цикла норм и отношений) в то время как цикл фиктивного капитала (фондовый рынок) находится в периоде развития. Хотя этот кризис фиктивного капитала может помочь спровоцировать кризис перепроизводства, его фактический запуск остается непредсказуемым. Мы, однако, подведем итоги эволюции фондового цикла.

- Продолжительность волн ускорения

2.1 Длительность волн ускорения с использованием метода скользящих средних

Из сводных таблиц, представленных в презентации и дополнении к книге (текст за июль 2016 года), мы получаем следующую общую таблицу. Эта таблица показывает для каждой серии (норм и отношений) продолжительность последней волны ускорения, то есть той волны ускорения, что приведет к кризису.

Tpg: общая норма прибыли

Tpe: корпоративная норма прибыли

Тpva: норма прибыли в добавленной стоимости

Tplg: общая норма видимой прибавочной стоимости

Tplips: норма прибавочной стоимости 2 (Проценты + Прибыль / Зарплата)

Tplps: норма прибавочной стоимости 3 (Прибыль / Зарплата)

Ip: отношение Процент / Прибыль

Kp: отношение Основной капитал / Прибыль

Синтез: Длительность волны в результате конфронтации серий.

| Цикл | tpg | tpe | tpva | tplg | tplips | tplps | ip | kp | Синтез |

| 2 | 9 | 9 | 9 | 9 | 9 | 9 | 6 | 8 | 6 |

| 3 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 |

| 4 | 3 | 3 | 3 | 3 | 3 | 3 | 3 | — | 3 |

| 5 | 3 | 3 | 14 | 4 | 15 | 15 | 5 | 14 | 3 |

| 6 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 2 |

| 7a | 4 | 4 | 4 | 4 | 4 | 4 | 4 | 4 | 4 |

| 8 | 6 | 6 | 6 | 6 | 6 | 6 | 10 | 6 | 6 |

| 9 | 14 | 14 | 14 | 14 | 14 | 14 | 13 | 13 | 13 |

| 10 | 4 | 4 | 5 | 4 | 2 | 5 | 5 | 5 | 4 |

Эта таблица берет продолжительность каждой серии и сопоставляет их, чтобы получить оптимальный синтез продолжительности волн в соответствии с методом скользящих средних (при сохранении серии ip в качестве предпочтительной).

Синтез волн, которые ранее привели к кризису перепроизводства, дает нам среднюю продолжительность около 5 кварталом со стандартным отклонением в приблизительно 3 квартала. Самая длинная зарегистрированная продолжительность составляет 15 кварталов и 13 кварталов для суммирования скользящих средних. Данные не являются репрезентативной выборкой.

Мы находим расчеты среднего и стандартного отклонения, которые мы представили в главе 18.2 книги о кризисном цикле в Соединенных Штатах с 1929 года.

2.2 Волны ускорения по методу направления кривой

Расчеты по направлению кривой для всех серий и для каждого цикла представлены в следующей таблице:

Первое вычисление, обозначенное A, сделано из данных, которые идут от начала кривой до квартала, следующего за точкой перелома периода накопления. Второе вычисление, отмеченное B, учитывает последовательность данных до квартала, подтверждающего волну ускорения в соответствии с методом скользящих средних.

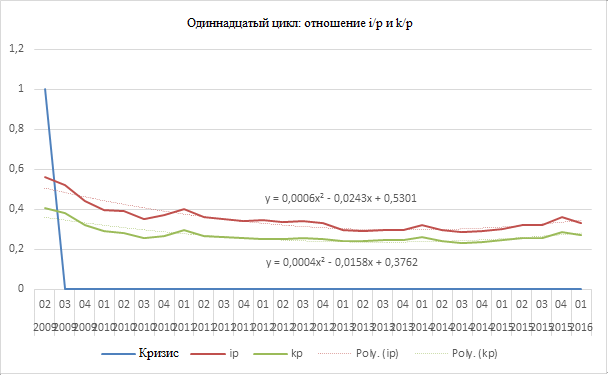

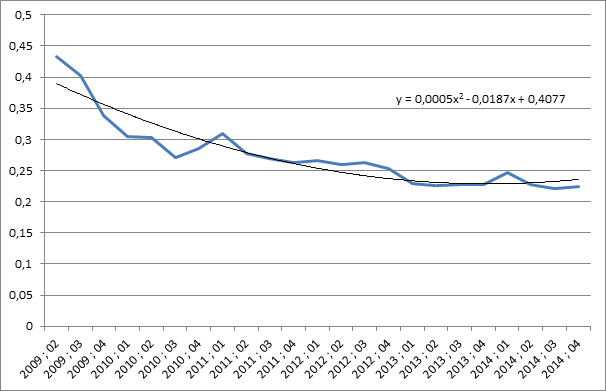

Здесь мы должны указать на источник ошибки, который до сих пор ускользал от нас. Мы провели расчеты на основе относительных кривых, чтобы их было легче сравнивать на одном графике. Например, в нашей последней редакции прогноза мы использовали следующий график:

Данные отношения i / p систематически умножались на 1,3, а данные отношения k / p делились на коэффициент, немного превышающий 4. Форма кривой идентична, но алгоритм расчета уравнения дает разные результаты. Если мы вернемся к базовым данным, мы получим другое уравнение, и расчет направления кривой указывает на первый квартал 2016 года в качестве отправной точки волны ускорения (см. Приложения). Таким образом, прогноз меняется на два квартала. Это означает, что мы вошли в зону наибольшей вероятности кризиса. Следовательно, кризис должен проявиться не позднее четвертого квартала 2016 года и до конца 2018 года.

| Цикл | Длина | Длина синтеза | Общая норма прибыли | Длина волны | Корп. норма прибыли | Длина волны | Норма прибыли в добавленной стоимости | Длина волны | Общая норма приб, стоимости | Длина волны | Норма приб, стоимости i+p/s | Длина волны | Норма приб, стоимости p/s | Длина волны | Отношение i/p | Длина волны | Отношение k/p | Длина волны |

| 2A | 14 | 6 | y = -0,0052x2 + 0,0494x + 0,3388 | 9 | y = -0,0046x2 + 0,0458x + 0,1579 | 9 | y = -0,003x2 + 0,0301x + 0,139 | n.s. | y = -0,0056x2 + 0,0522x + 0,3947 | 10 | y = -0,0059x2 + 0,0571x + 0,2219 | 9 | y = -0,0058x2 + 0,0567x + 0,2138 | 9 | y = 0,0003x2 — 0,004x + 0,0351 | 6 | y = 0,0124x2 — 0,1221x + 0,6755 | 9 |

| 2B | 14 | 4 | y = -0,0045x2 + 0,044x + 0,3459 | 9 | y = -0,0037x2 + 0,0395x + 0,1661 | 8 | y = -0,0017x2 + 0,0203x + 0,1524 | 8 | y = -0,0047x2 + 0,0459x + 0,403 | 9 | y = -0,0047x2 + 0,0488x + 0,2328 | 9 | y = -0,0047x2 + 0,0487x + 0,2244 | 9 | y = 0,0002x2 — 0,0033x + 0,0341 | 4 | y = 0,0096x2 — 0,1034x + 0,6526 | 8 |

| 3A | 12 | 5 | y = -0,0002x2 + 0,0162x + 0,3133 | n.s. | y = -0,0003x2 + 0,0158x + 0,151 | n.s | y = -0,001x2 + 0,0163x + 0,1254 | n.s. | y = -0,0004x2 + 0,0202x + 0,3541 | n.s. | y = -0,001x2 + 0,026x + 0,1994 | n.s. | y = -0,0005x2 + 0,0215x + 0,1945 | n.s. | y = 0,0004x2 — 0,0051x + 0,0665 | 6 | y = 0,0041x2 — 0,0644x + 0,7004 | 5 |

| 3B | 12 | 5 | y = -0,0019x2 + 0,0292x + 0,2947 | 5 | y = -0,0018x2 + 0,0269x + 0,1357 | 5 | y = -0,0013x2 + 0,0188x + 0,1215 | 6 | y = -0,0022x2 + 0,0335x + 0,3351 | 5 | y = -0,0025x2 + 0,0374x + 0,1837 | 5 | y = -0,0024x2 + 0,0352x + 0,1758 | 5 | y = 0,0004x2 — 0,0051x + 0,0664 | 6 | y = 0,0043x2 — 0,0659x + 0,7029 | 5 |

| 4A | 7 | 1 | y = -0,0024x2 + 0,0299x + 0,2855 | 1 | y = -0,0027x2 + 0,0316x + 0,1123 | 2 | y = -0,002x2 + 0,0234x + 0,1029 | n.s. | y = -0,003x2 + 0,0354x + 0,3319 | n.s. | y = -0,0034x2 + 0,04x + 0,1739 | 2 | y = -0,0036x2 + 0,0419x + 0,1513 | 2 | y = 0,0007x2 — 0,0136x + 0,1171 | n.s. | y = 0,0194x2 — 0,1792x + 0,9775 | 3 |

| 4B | 7 | 1 | y = -0,0026x2 + 0,0313x + 0,2836 | 1 | y = -0,0029x2 + 0,0329x + 0,1107 | 2 | y = -0,0021x2 + 0,0239x + 0,1023 | 2 | y = -0,0031x2 + 0,0362x + 0,3309 | 2 | y = -0,0036x2 + 0,041x + 0,1727 | 2 | y = -0,0037x2 + 0,0426x + 0,1503 | 2 | y = 0,0019x2 — 0,0207x + 0,1252 | 2 | y = 0,0164x2 — 0,1605x + 0,9558 | 2 |

| 5A | 35 | 7 | y = -0,0001x2 + 0,006x + 0,3501 | n.s. | y = -8E-05x2 + 0,0046x + 0,169 | n.s. | y = -6E-05x2 + 0,0033x + 0,144 | n.s. | y = -0,0001x2 + 0,0066x + 0,4047 | n.s. | y = -8E-05x2 + 0,0059x + 0,2452 | n.s. | y = -0,0001x2 + 0,0062x + 0,2246 | n.s. | y = 0,0001x2 — 0,0029x + 0,0917 | 16 | y = 0,0005x2 — 0,0203x + 0,6947 | 7 |

| 5B | 35 | 6 | y = -0,0002x2 + 0,0072x + 0,3473 | 10 | y = -0,0001x2 + 0,0055x + 0,166 | n.s. | y = -9E-05x2 + 0,004x + 0,1421 | 4 | y = -0,0002x2 + 0,0078x + 0,4022 | 8 | y = -0,0001x2 + 0,0069x + 0,2421 | n.s. | y = -0,0001x2 + 0,007x + 0,222 | n.s. | y = 0,0001x2 — 0,0027x + 0,0897 | 17 | y = 0,0005x2 — 0,0211x + 0,6972 | 6 |

| 6A | 11 | 1 | y = -0,0005x2 + 0,0087x + 0,3138 | -1 | y = -0,0004x2 + 0,0075x + 0,1154 | -2 | y = -0,0003x2 + 0,0058x + 0,1038 | -2 | y = -0,0006x2 + 0,0101x + 0,3651 | 1 | y = -0,0005x2 + 0,0094x + 0,2076 | -2 | y = -0,0006x2 + 0,0102x + 0,1585 | 1 | y = 0,0012x2 — 0,0195x + 0,3062 | 1 | y = 0,0029x2 — 0,0539x + 1,0241 | -1 |

| 6B | 11 | 2 | y = -0,0006x2 + 0,0094x + 0,3126 | 2 | y = -0,0005x2 + 0,0083x + 0,114 | 1 | y = -0,0004x2 + 0,0064x + 0,1028 | 1 | y = -0,0007x2 + 0,0107x + 0,364 | 2 | y = -0,0006x2 + 0,0102x + 0,2061 | 1 | y = -0,0007x2 + 0,011x + 0,1569 | 2 | y = 0,0013x2 — 0,0202x + 0,3074 | 2 | y = 0,0033x2 — 0,0583x + 1,0319 | -1 |

| 7aA | 19 | 5 | y = -0,0024x2 + 0,029x + 0,2595 | 13 | y = -0,0006x2 + 0,012x + 0,0957 | 7 | y = -0,0004x2 + 0,0093x + 0,0882 | 5 | y = -0,0032x2 + 0,0378x + 0,3028 | 14 | y = -0,0007x2 + 0,0131x + 0,1986 | 8 | y = -0,0008x2 + 0,0164x + 0,1338 | 7 | y = 0,0028x2 — 0,0498x + 0,4259 | 8 | y = 0,0052x2 — 0,0935x + 1,2631 | 8 |

| 7aB | 19 | 2 | y = -0,0005x2 + 0,0095x + 0,2944 | 8 | y = -0,0004x2 + 0,0092x + 0,1018 | 5 | y = -0,0003x2 + 0,0072x + 0,0929 | 4 | y = -0,0006x2 + 0,0114x + 0,3493 | 8 | y = -0,0004x2 + 0,01x + 0,2054 | 4 | y = -0,0005x2 + 0,0126x + 0,1424 | 4 | y = 0,0013x2 — 0,0313x + 0,386 | 2 | y = 0,0027x2 — 0,0626x + 1,1975 | 4 |

| 8v2A | 15 | 5 | y = -0,0004x2 + 0,0069x + 0,2854 | 5 | y = -0,0005x2 + 0,0071x + 0,0909 | 6 | y = -0,0004x2 + 0,0059x + 0,0834 | 5 | y = -0,0005x2 + 0,008x + 0,3434 | 5 | y = -0,0006x2 + 0,0094x + 0,1977 | 5 | y = -0,0007x2 + 0,01x + 0,1288 | 6 | y = 0,0075x2 — 0,0602x + 0,5578 | 10 | y = 0,0066x2 — 0,0929x + 1,5351 | 6 |

| 8v2B | 15 | 3 | y = -0,0004x2 + 0,0075x + 0,2843 | 3 | y = -0,0006x2 + 0,0076x + 0,0902 | 7 | y = -0,0005x2 + 0,0062x + 0,0828 | 7 | y = -0,0005x2 + 0,0086x + 0,3424 | 5 | y = -0,0007x2 + 0,0103x + 0,1963 | 5 | y = -0,0008x2 + 0,0106x + 0,1279 | 7 | y = 0,0053x2 — 0,0477x + 0,5441 | 10 | y = 0,0074x2 — 0,1004x + 1,5475 | 6 |

| 9A | 40 | 6 | y = -6E-06x2 + 0,0022x + 0,2805 | n.s. | y = -2E-05x2 + 0,0033x + 0,0757 | n.s | y = -1E-05x2 + 0,0025x + 0,0717 | n.s. | y = -7E-08x2 + 0,0025x + 0,3377 | n.s. | y = 5E-05x2 + 0,0011x + 0,1931 | n.s. | y = -3E-05x2 + 0,0045x + 0,1087 | n.s. | y = 0,0008x2 — 0,0406x + 0,7447 | 6 | y = 0,0007x2 — 0,0482x + 1,7776 | n.s. |

| 9B | 40 | 6 | y = -6E-05x2 + 0,0036x + 0,2747 | -3 | y = -6E-05x2 + 0,0044x + 0,0712 | n.s. | y = -5E-05x2 + 0,0036x + 0,0674 | n.s. | y = -9E-05x2 + 0,0048x + 0,3282 | 3 | y = -4E-05x2 + 0,0032x + 0,1844 | n.s. | y = -9E-05x2 + 0,0061x + 0,1022 | n.s. | y = 0,0008x2 — 0,0408x + 0,7456 | 6 | y = 0,001x2 — 0,0551x + 1,8058 | 2 |

| 10A | 24 | 3 | y = -7E-05x2 + 0,0076x + 0,2462 | n.s. | y = -0,0001x2 + 0,008x + 0,0636 | n.s. | y = -0,0001x2 + 0,0067x + 0,0604 | n.s. | y = -6E-05x2 + 0,009x + 0,3029 | n.s. | y = -3E-05x2 + 0,0072x + 0,1608 | n.s. | y = -0,0002x2 + 0,011x + 0,0921 | n.s. | y = 0,002x2 — 0,063x + 0,6615 | 3 | y = 0,0042x2 — 0,1481x + 2,2761 | -1 |

| 10B | 24 | 2 | y = -0,0002x2 + 0,0094x + 0,2408 | n.s. | y = -0,0002x2 + 0,0094x + 0,0593 | n.s. | y = -0,0002x2 + 0,0077x + 0,0575 | -3 | y = -0,0002x2 + 0,0113x + 0,296 | n.s. | y = -0,0001x2 + 0,0091x + 0,1549 | n.s. | y = -0,0003x2 + 0,0131x + 0,0858 | n.s. | y = 0,0019x2 — 0,0609x + 0,6552 | 2 | y = 0,0041x2 — 0,1463x + 2,2704 | -1 |

Поэтому мы получаем следующий синтез, когда волна ускорения подтверждается в соответствии с методом скользящих средних (линия B).

| Цикл | tpg | tpe | tpva | tplg | tplips | tplps | ip | kp | Синтез |

| 2 | 9 | 8 | 8 | 9 | 9 | 9 | 4 | 8 | 4 |

| 3 | 5 | 5 | 6 | 5 | 5 | 5 | 5 | 6 | 5 |

| 4 | 1 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 1 à 2 |

| 5[1] | 10 | n.s. | 4 | 8 | n.s. | n.s. | 17 | 6 | 4 |

| 6 | 2 | 1 | 1 | 2 | 1 | 2 | 2 | -1 | 1 à 2 |

| 7a | 8 | 5 | 4 | 8 | 4 | 4 | 2 | 4 | 2 |

| 8 | 3 | 7 | 7 | 5 | 5 | 7 | 10 | 6 | 6 |

| 9 | -3 | n.s. | n.s. | 3 | n.s. | n.s. | 6 | 2 | 2 |

| 10 | 2 | n.s. | n.s. | -3 | n.s. | n.s. | 2 | -1 | 2 |

Это средняя продолжительность, превышающая 4 квартала со стандартным отклонением в 2 квартала. В среднем несколько круче, чем в книге, которая была основана на отношении i / p.

Противостояние лучших из обоих миров приводит к следующему результату:

| Цикл | Продолжительность периода накопления | Синтез скользящих средних | Синтез направления кривой | Синтез двух миров | Норма |

| 2 | 14 | 6 | 4 | 4 | 2/7 |

| 3 | 12 | 6 | 5 | 5 | 5/12 |

| 4 | 7 | 3 | 1 к 2 | 1 к 2 | 1/7 к 2/7 |

| 5 | 35 | 3 | 4 | 3 | 3/35 |

| 6 | 11 | 2 | 1 к 2 | 1 к 2 | 1/11 к 2/11 |

| 7a | 19 | 4 | 2 | 2 | 4/19 |

| 8 | 15 | 6 | 6 | 6 | 5/15 |

| 9 | 40 | 13 | 2 | 2 | 2/40 |

| 10 | 24 | 4 | 2 | 2 | 2/24 |

Из этих данных мы получаем среднюю волну в логике предвидения, которая, не будем забывать, может противоречить аналитической логике цикла, состоящей из четырех кварталов со стандартным отклонением в два квартала.

В случае текущего, одиннадцатого, цикла противостояние двух миров означает, на основе текущих данных, что первый квартал 2016 года стал отправной точкой волны ускорения. Таким образом, на основе нерепрезентативной выборки, но с детерминированной структурой, мы заключаем перспективу кризиса в течение первых двух кварталов 2017 года. С другой стороны, самая длинная волна ускорения, выявленная методом скользящих средних, продолжалась 15 кварталов. Текущая волна, рассчитанная по тому же методу, началась в первом квартале 2015 года. Поэтому она начала свой восьмой квартал. Если она достигнет определенного максимума, кризис будет отложен до конца 2018 года.

Теперь, если мы не думаем об абсолютной продолжительности, а об относительной продолжительности, соотнося длительность волны ускорения с продолжительностью периода накопления, мы получаем среднюю относительную длительность порядка 20% со стандартным отклонением около 13%. Таким образом, волна ускорения представляет от 1/12 до 1/3 периода накопления со средним значением порядка 1/5.

От начала нового цикла в октябре 2016 года настал тридцатый квартал периода накопления. Общее количество фаз, предшествующих волне ускорения, составляет 26 кварталов. Таким образом, мы получаем среднюю продолжительность порядка 6-7 кварталов для волны ускорения. Что приводит нас ко второму или третьему кварталу 2017 года.

Если мы примем во внимание положительное стандартное отклонение, предполагая, что волна ускорения представляет 1/3 периода накопления, в то время как эта волна началась в первом квартале 2016 года, мы получаем волну синтеза в 13 кварталов, что приводит нас к первому кварталу 2019 года. Обнаруженный крайний случай, а именно волна, представляющая 5/12 периода накопления, приводит к волне синтеза[2] беспрецедентной длины (21 квартал).

Наиболее вероятная перспектива — кризис перепроизводства в 2017-2018 гг.

- Цикл фиктивного капитала

3.1 Текущий цикл и его эволюция

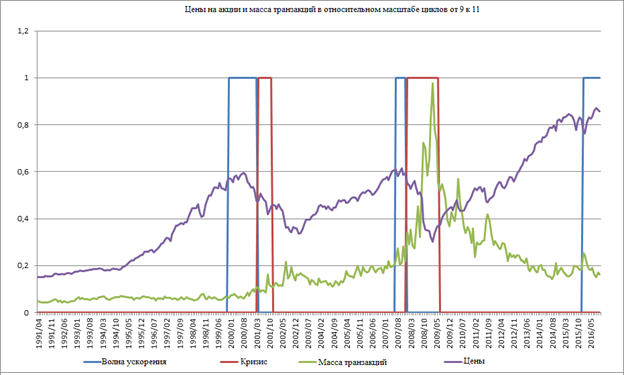

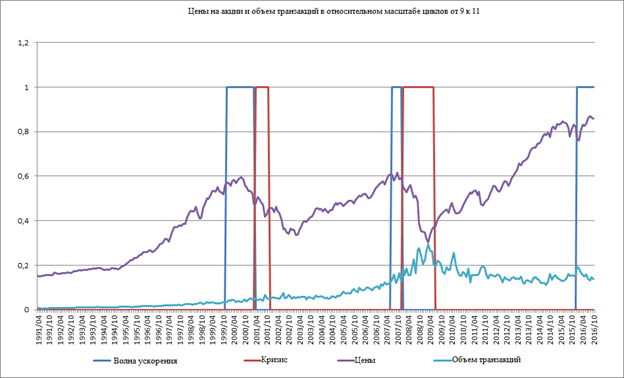

Цикл производительного капитала вступил в свою последнюю фазу, которую мы называем «волной ускорения», предшествующую кризису перепроизводства. Со своей стороны, фондовый цикл, который достиг высокого уровня[3] в мае 2015 года, побил новые исторические рекорды. Текущий максимум — 15 августа 2016 года. Как мы и ожидали, фондовый кризис, скорее всего[4], произойдет во время волны ускорения и будет способствовать ускорению кризиса перепроизводства.

Из данных, доступных на 30 октября 2016 года, мы можем обновить сводную таблицу, которая показывает для каждого из последних трех циклов то, что мы назвали «массой транзакций» (объем, выраженный в долларах, поделенный на цену), объем транзакций и средний уровень фондового индекса, характерный для каждого этапа. Поскольку волна ускорения была перенесена на первый квартал 2016 года, и были опубликованы данные за второй квартал, мы можем лучше разграничить фазу пост-процветания от волны ускорения. Таким образом, путем интерполяции мы устанавливаем январь 2016 года (на основе уравнения направления кривой) в качестве отправной точки волны ускорения, в то время как фаза процветания началась в июне 2011 года. На основе этих новых разграничений мы можем оценить эволюцию фиктивного капитала в этой части цикла.

3.2 Сводная таблица

Цикл: нумерация циклов и, возможно, промежуточных циклов в каждом цикле.

Строка с порядковым номером цикла, за которым следует m, дает «массу» транзакций (объем транзакций, деленный на цену); строка, в которой за серийным номером следует символ $, показывает объем транзакции, выраженный в долларах.

DV: Средние транзакции во время волны замедления.

PP: Средние транзакции на этапе процветания.

PPP: Среднее количество транзакций на этапе пост-процветания (высокого процветания).

VA: Среднее количество транзакций во время волны ускорения.

VAD: Средние транзакции во время волны ускорения в период депрессии фондового цикла.

SEC: Среднее количество транзакций во время кризиса. Кризис перепроизводства очевиден, и высшая точка была преодолена на предыдущем этапе.

SECVHS: средние транзакции в ниcходящей части последовательности входа в кризис. Цены на акции снова растут, так как кризис продолжается, а соотношение i / p продолжает расти. Это новая гиперспекулятивная часть последовательности входа в кризис. Эта фаза является частью кризисного цикла и цикла норм и отношений в процессе, но, с точки зрения фондового цикла, она открывает следующий цикл. В отличие от восходящей фазы эта фаза обычно присутствует, но имеет тенденцию к сокращению. Когда средняя масса транзакций больше среднего значения самой последовательности входа в кризис (SEC), мы выделяем ее диагоналями, направленными влево (и большой диагональю, если транзакционная активность является наиболее важной в кризисном цикле).

SSC: среднее количество транзакций во время выхода из кризиса.

Фаза, общая для обоих циклов (кризисный цикл и фондовый цикл), где средняя масса транзакций является самой высокой, отображается серым цветом, а фаза, где средняя транзакция является самой низкой, заштрихована горизонтально.

| Цикл | VD | PP | PPP | VA | VAD | SEC | SECVHS | SSC |

| 9m | 503.718 | 627.715 | 609.920 | 690.016 | 871.178 | 1.052.644 | 1.209.580 | 1.110.597 |

| 9$ | 209.753.142 | 346.768.364 | 665.794.870 | 993.438.383 | 1.158.305.286 | 1.230.132.437 | 1.302.229.565 | 1.253.809.524 |

| 9 Sp | 414,1 | 553,5 | 1094,2 | 1442,9 | 1341,6 | 1187,7 | 1076,6 | 1129,7 |

| 10m | 1.470.978 | 1.498.926 | 1.935.616 | 2.280.936 | 2.499.600 | 5.111.407 | 7.793.895 | 6.406.708 |

| 10$ | 1.409.100.049 | 1.782.617.514 | 2.759.756.840 | 3.417.616.696 | 3.374.040.560 | 5.318.500.118 | 6.612.158.057 | 5.850.672.374 |

| 10Sp | 974,7 | 1180,1 | 1425,1 | 1503,0 | 1471,3 | 1138,6 | 848,2 | 914,3 |

| 11mt | 3.974.067 | 2.402.404 | 1.788.116 | 1.910.297 | ||||

| 11$t | 4.502.513.490 | 3.573.763.176 | 3.655.730.081 | 3.920.150.350 | ||||

| 11 Sp | 1.152,4 | 1.551,1 | 2051,4 | 2069,8 |

Мы ожидаем, учитывая опыт прошлых циклов, сверхспекулятивный цикл, то есть цикл, в котором масса транзакций больше в период сжатия, чем в период расширения, больше в период кризиса чем в период накопления, больше в депрессивный период, чем в восходящем периоде.

В настоящее время мы можем только сравнить, и все еще частично, периоды расширения и периоды сжатия. Это сравнение показывает, что этот цикл на данный момент имеет форму обычного, спекулятивного и не сверхспекулятивного цикла, поскольку транзакции в период расширения выше, чем в период сокращения. От фазы к фазе масса транзакций уменьшается и возобновляется с волной ускорения (исходная точка которой была изменена). Уровень массы транзакции остается ниже, чем на начальных этапах цикла.

Как мы уже отмечали во втором обновлении, «для первых двух фаз одиннадцатого цикла масса транзакций (объем транзакции в долларах США, деленный на скорректированную цену закрытия) и даже объем, выраженного в долларах, был выше, чем в предыдущем цикле. Это тенденция, которую мы находим из цикла в цикл. Однако на этапе пост-процветания мы наблюдаем меньшую массу транзакций, чем в предыдущем цикле, хотя это не относится к объему транзакций. Когда фаза пост-процветания заканчивается, мы видим, что она превращается в затишье (массы транзакций) по сравнению с предыдущей фазой и даже с предыдущим циклом. Это явление не специфическое, но в последнее время его не было».

Эти наблюдения в любом случае опровергают точку зрения мелкобуржуазного социализма, согласно которому капитал якобы покинул сферу производства прибавочной стоимости, чтобы найти убежище и выжить в сфере спекуляций.

Точка минимума как по объему, так и по массе транзакций была достигнута в августе 2014 года. Забавно отметить, что этот точка перелома едва достигнута по правилу, которое применял Волкер[5]; однако осталось оценить влияние этого правила на объемы транзакций.

Учитывая политику центральных банков, которые устанавливают очень низкие или отрицательные ставки процента, и что эта политика действует годами, основная часть портфеля облигаций в настоящее время состоит из ценных бумаг с низкой ставкой процента. Эти ставки обещают нанести огромный ущерб стоимости этих ценных бумаг. Если акции привязаны к ставке процента, облигации становятся еще более чувствительными. Рынок облигаций больше, чем фондовый рынок. Никакое правило не предотвратит напряженность в отношении ставок процента, и это подведет фиктивный капитал к пропасти.

3.3 Эволюция пиков фондового цикла

Как мы проанализировали в нашей книге, фондовый цикл разбивается на восходящий период, который переходит от нижней точки фондового рынка (достигнутой во время кризиса предыдущего цикла) к точке максимума текущего цикла. Теперь мы знаем, что эта точка максимума, когда она достигнута во время волны ускорения, является наиболее идентифицируемой (но непредсказуемой) точкой, самой близкой к кризису.

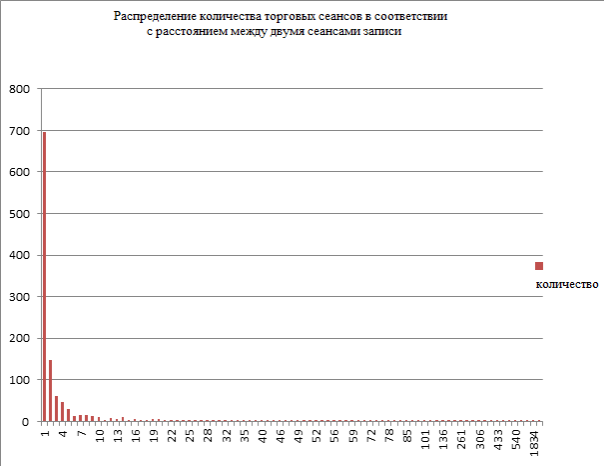

3.3.1 Количество и распределение

По состоянию на 30 сентября 2016 года индекс SP500 имел 16 796 торговых сеансов с момента появления индекса в январе 1950 года. Из этих 1 201 (если мы игнорируем исходный сеанс) достигли рекордно высокого уровня. В результате чуть более 7% торговых сеансов привели к новому историческому рекорду цен на акции.

Следующие таблицы и диаграммы суммируют расстояние между двумя сеансами и между датами сеансами, которые поставили исторический рекорд.

| Расстояние между двумя рекордными сеансами | Количество |

| 1 | 697 |

| 2 | 147 |

| 3 | 62 |

| 4 | 47 |

| 5 | 31 |

| 6 | 13 |

| 7 | 16 |

| 8 | 16 |

| 9 | 14 |

| 10 | 10 |

| 11 | 4 |

| 12 | 8 |

| 13 | 5 |

| 14 | 11 |

| 15 | 2 |

| 16 | 7 |

| 17 | 1 |

| 18 | 4 |

| 19 | 5 |

| 20 | 6 |

| 21 | 1 |

| 22 | 3 |

| 23 | 4 |

| 24 | 2 |

| 25 | 2 |

| 26 | 3 |

| 27 | 3 |

| 28 | 3 |

| 30 | 2 |

| 31 | 4 |

| 32 | 2 |

| 33 | 2 |

| 34 | 1 |

| 35 | 2 |

| 36 | 1 |

| 39 | 3 |

| 40 | 3 |

| 41 | 1 |

| 44 | 1 |

| 46 | 1 |

| 47 | 1 |

| 48 | 1 |

| 49 | 1 |

| 50 | 2 |

| 51 | 1 |

| 52 | 2 |

| 53 | 1 |

| 54 | 1 |

| 56 | 1 |

| 57 | 2 |

| 58 | 2 |

| 59 | 1 |

| 63 | 2 |

| 68 | 1 |

| 72 | 1 |

| 75 | 1 |

| 76 | 1 |

| 78 | 2 |

| 80 | 1 |

| 81 | 2 |

| 85 | 1 |

| 90 | 1 |

| 92 | 1 |

| 101 | 1 |

| 108 | 1 |

| 111 | 1 |

| 136 | 1 |

| 138 | 1 |

| 147 | 2 |

| 261 | 1 |

| 287 | 1 |

| 297 | 1 |

| 306 | 1 |

| 324 | 1 |

| 375 | 1 |

| 433 | 1 |

| 485 | 1 |

| 489 | 1 |

| 540 | 1 |

| 819 | 1 |

| 1382 | 1 |

| 1834 | 1 |

| 1898 | 1 |

Таким образом, из этой таблицы мы узнаем, что 697 сеансов записи из 1201 были последовательными по сравнению с предыдущими, и что 90% этих сеансов записи были разделены не более чем 14 сеансами. С другой стороны, мы находим некоторые редкие случаи (20/1201), но которые охватывают подавляющее большинство сеансов (они включают в себя 10618 сеансов), когда расстояние между двумя высокими точками превышает 100 сеансов и достигает максимум 1898 сеансов, как показано в той же таблице, выраженной в календарных днях за 7 лет.

| Расстояние (в календарных днях) между двумя высокими точками | Количество |

| 1 | 525 |

| 2 | 100 |

| 3 | 171 |

| 4 | 74 |

| 5 | 43 |

| 6 | 35 |

| 7 | 34 |

| 8 | 8 |

| 9 | 12 |

| 10 | 10 |

| 11 | 6 |

| 12 | 10 |

| 13 | 9 |

| 14 | 13 |

| 15 | 5 |

| 16 | 3 |

| 18 | 3 |

| 19 | 5 |

| 20 | 9 |

| 21 | 5 |

| 22 | 4 |

| 23 | 3 |

| 24 | 2 |

| 25 | 1 |

| 26 | 4 |

| 27 | 1 |

| 28 | 9 |

| 29 | 1 |

| 30 | 3 |

| 31 | 1 |

| 32 | 2 |

| 33 | 1 |

| 34 | 2 |

| 35 | 2 |

| 36 | 1 |

| 37 | 1 |

| 38 | 1 |

| 39 | 2 |

| 40 | 3 |

| 41 | 3 |

| 43 | 3 |

| 45 | 1 |

| 46 | 1 |

| 47 | 2 |

| 48 | 2 |

| 49 | 1 |

| 50 | 1 |

| 51 | 1 |

| 52 | 1 |

| 55 | 1 |

| 56 | 1 |

| 57 | 4 |

| 58 | 1 |

| 61 | 1 |

| 63 | 1 |

| 67 | 2 |

| 69 | 1 |

| 71 | 1 |

| 72 | 1 |

| 73 | 1 |

| 75 | 2 |

| 78 | 1 |

| 80 | 2 |

| 81 | 2 |

| 83 | 1 |

| 84 | 1 |

| 85 | 2 |

| 91 | 2 |

| 98 | 1 |

| 102 | 1 |

| 110 | 1 |

| 112 | 2 |

| 113 | 1 |

| 116 | 1 |

| 117 | 1 |

| 118 | 1 |

| 120 | 1 |

| 127 | 1 |

| 133 | 1 |

| 146 | 1 |

| 156 | 1 |

| 160 | 1 |

| 196 | 1 |

| 198 | 1 |

| 211 | 1 |

| 217 | 1 |

| 378 | 1 |

| 418 | 1 |

| 430 | 1 |

| 443 | 1 |

| 469 | 1 |

| 543 | 1 |

| 626 | 1 |

| 701 | 1 |

| 707 | 1 |

| 783 | 1 |

| 1190 | 1 |

| 2008 | 1 |

| 2667 | 1 |

| 2744 | 1 |

3.3.2 Точки максимума за цикл

Если мы распределим рекордные торговые сеансы по циклам, мы получим следующий результат:

| Цикл | Количество сеансов | Количество сеансов в течение цикла | % |

| 2 | 136 | 1102 | 12% |

| 3 | 103 | 988 | 10% |

| 4 | 58 | 713 | 8% |

| 5 | 185 | 2429 | 7% |

| 6 | 35 | 1092 | 3% |

| 7 | 26 | 1939 | 1% |

| 8 | 192 | 2105 | 9% |

| 9 | 334 | 2694 | 12% |

| 10 | 6 | 1907 | <>0% |

| 11p | 126p | 1827p | 6% |

Распределение высших точек по фазам цикла дает следующий результат:

| Цикл | Всего | VD | PP | PPP | VA | Кризис |

| 2 | 136 | 35 | 9 | 40 | 26 | 26 |

| 3 | 103 | 30 | 23 | 42 | 8 | |

| 4 | 58 | 28 | 21 | 9 | ||

| 5 | 185 | 34 | 78 | 45 | 28 | |

| 6 | 35 | 35 | ||||

| 7 | 26 | 9 | 10 | 7 | ||

| 8 | 192 | 54 | 26 | 107 | 5 | |

| 9 | 334 | 52 | 144 | 128 | 10 | |

| 10 | 6 | 6 | ||||

| 11 | 126 | 84 | 29 | 13 |

VD: Волна замедления

PP: Фаза процветания

PPP: Фаза пост-процветания

VA: Волна ускорения

Кризис: период кризиса

На протяжении всей истории мы находим основные моменты, основные тенденции, которые мы описали при анализе морфологии циклов.

В первых циклах (2 и 4) точки максимума периода кризиса показывают, что оздоровление цен на акций происходит с нового периода роста цен на акций, то есть фазы, которая открывает следующий фондовый цикл. Четвертый фондовый цикл должен дождаться фазы процветания, чтобы цены на акции побили новые рекорды, в то время как пик цикла достигается в сверхспекулятивной фазе, фазе пост-процветания, но до волны ускорения.

Пятый цикл, который открывает серию сложных циклов и который включает в себя несколько волн, не может рассматриваться глобально. Мы выделили 4 подцикла в цикле производительного капитала и 3 в цикле фиктивного капитала.

Эти элементы заметны в фондовом цикле.

| Фондовый цикл | Всего | Кризис n-1 | VD | PP | PPP | VA |

| 2 | 110 | 35 | 9 | 40 | 26 | |

| 3 | 129 | 26 | 30 | 23 | 42 | 8 |

| 4 | 49 | 28 | 21 | |||

| 05v1 | 39 | 9 | 13 | 17 | ||

| 05v2 | 113 | 13 | 51 | 43 | 6 | |

| 05v3 | 42 | 8 | 10 | 2 | 22 | |

| 6 | 35 | 35 | ||||

| 07b | 23 | 4 | 9 | 10 | ||

| 08v1 | 163 | 3 | 54 | 26 | 80 | |

| 08v2 | 27 | 27 | ||||

| 9 | 339 | 5 | 52 | 144 | 128 | 10 |

| 10 | 6 | 6 | ||||

| 11 | 126 | 84 | 29 | 13 |

В фондовом цикле точки максимума кризисов в кризисном цикле теперь являются частью нового фондового цикла; потому что восстановление цен происходит во время продолжения кризиса перепроизводства. Следует отметить, что в течение первой части седьмого цикла (седьмой цикл по NBER), который мы отмечаем 7а, период роста цен на акции продолжается, пока начинается кризис. Он открывает гиперспекулятивную фазу, которую мы называем гиперспекулятивной последовательностью входом в кризис. Но максимальная цена акций на этом этапе не является историческим рекордом. Кризис шестого цикла носит внезапный характер, и этот цикл, с одной стороны, прерывается (максимум достигается на этапе процветания). Восстановление прежних цен на акции занимает очень много времени. Действительно, необходимо дождаться окончания кризиса первой части седьмого цикла — 1898 сеансов или 2744 дня, самое большое расстояние, зарегистрированное в период после войны и до сих пор, между двумя рекордными точками, так что точка максимум шестого цикла преодолена.

3.3.3 Точки максимума волн ускорения

Давайте теперь, когда точки максимума волн ускорения найдены, посмотрим на те, что привели к кризису.

Каково расстояние между двумя вершинами в этой фазе?

Ответ предполагает, что мы исключаем расстояния, на которых новый рекорд достигается во время волны ускорения, в то время как предыдущая рекордная точка принадлежит другой фазе. Эти расстояния часто значительны, намного выше среднего. Они по-прежнему свидетельствуют о сверхспекулятивных тенденциях, протекающих в капиталистическом производстве. Это имело место для второго цикла (108 сеансов, 156 дней), третьего цикла (81 сеанс, 118 дней), третьей волны пятого цикла (306 сеансов, 443 дня), второй волны восьмого цикла (485 сеансов, 701 день), десятый цикл (1834 сеанса, 2667 дней), одиннадцатый цикл (287 сеансов, 418 дней). Разобрав все расстояния переходов и выбрав для каждого цикла максимальное расстояние, достигнутое между двумя рекордными точками во время волны ускорения, мы получим следующую таблицу:

| 1 Цикл | 2 Расстояние сессия | 3 Расстояние Дата | 4 Дата Сессия | 5 Дата максимальной цены на акции | 6

Расстояние сессия |

7 дата столбец 5 — дата столбец 4 |

| 2 | 75 | 112 | 28/11/1952 | 05/01/1953 | 24 | 38 |

| 3 | 4 | 6 | 01/08/1956 | 03/08/1956 | 2 | 2 |

| 5 | 14 | 24 | 14/11/1968 | 02/12/1968 | 10 | 18 |

| 8 | 101 | 146 | 29/05/1990 | 16/07/1990 | 33 | 48 |

| 9 | 54 | 78 | 21/03/2000 | 24/03/2000 | 3 | 3 |

| 10 | 58 | 81 | 05/10/2007 | 11/10/2007 | 4 | 6 |

| 11 часть l | 54 | 76 | от 15/08/2016 до 30/10/2016 |

Для одиннадцатого цикла последняя наивысшая точка была достигнута 15 августа 2016 года. Итак, 30 октября 2016 года, когда мы прекратили нашу документацию, прошло 76 дней, что на данный момент этот эпизод во второй части пакета. Столбец «Дата сессии» показывает, когда эта новый исторический рекорд был нарушен, а столбцы «Расстояние сессия» и «Расстояние дата» показывают время, которое потребовалось (в количестве торговых сессий и в днях) для достижения этой нового исторического рекорда. Столбец 5 напоминает дату максимальной цены на акции цикла и, следовательно, дату, которая отмечает конец периода развития фондового цикла. Столбцы 6 и 7 показывают расстояние (в количестве сеансов, а затем в днях) между датой этого максимума и датой самого длинного рекорда, которая должна быть преодолена.

- Приложение: Обновления одиннадцатого цикла

4.1 Данные на 30 октября 2016 г.

В конце августа 2016 года были опубликованы данные за второй квартал. В конце сентября они были пересмотрены. По состоянию на 30 октября 2016 года таблица данных выглядит следующим образом:

| Год | Квартал | Стоимость | Зарплата | Прибыль | Основной капитал | Процент | Незарплатные расходы |

| 2009 | 02 | 1,004 | 0,604 | 0,097 | 0,161 | 0,042 | 0,304 |

| 2009 | 03 | 0,999 | 0,598 | 0,102 | 0,159 | 0,041 | 0,298 |

| 2009 | 04 | 0,997 | 0,586 | 0,118 | 0,155 | 0,04 | 0,294 |

| 2010 | 01 | 0,986 | 0,569 | 0,128 | 0,152 | 0,039 | 0,289 |

| 2010 | 02 | 0,995 | 0,574 | 0,132 | 0,151 | 0,04 | 0,29 |

| 2010 | 03 | 1,004 | 0,573 | 0,144 | 0,15 | 0,039 | 0,288 |

| 2010 | 04 | 1,014 | 0,582 | 0,14 | 0,152 | 0,04 | 0,292 |

| 2011 | 01 | 1,013 | 0,593 | 0,126 | 0,153 | 0,039 | 0,295 |

| 2011 | 02 | 1,021 | 0,586 | 0,141 | 0,153 | 0,039 | 0,294 |

| 2011 | 03 | 1,033 | 0,592 | 0,145 | 0,155 | 0,039 | 0,297 |

| 2011 | 04 | 1,024 | 0,581 | 0,148 | 0,154 | 0,039 | 0,295 |

| 2012 | 01 | 1,029 | 0,589 | 0,147 | 0,152 | 0,039 | 0,292 |

| 2012 | 02 | 1,034 | 0,591 | 0,15 | 0,153 | 0,039 | 0,293 |

| 2012 | 03 | 1,043 | 0,599 | 0,148 | 0,156 | 0,039 | 0,296 |

| 2012 | 04 | 1,045 | 0,601 | 0,15 | 0,154 | 0,038 | 0,294 |

| 2013 | 01 | 1,048 | 0,597 | 0,157 | 0,154 | 0,036 | 0,294 |

| 2013 | 02 | 1,041 | 0,595 | 0,155 | 0,153 | 0,035 | 0,291 |

| 2013 | 03 | 1,047 | 0,6 | 0,154 | 0,155 | 0,035 | 0,293 |

| 2013 | 04 | 1,047 | 0,6 | 0,154 | 0,156 | 0,035 | 0,293 |

| 2014 | 01 | 1,051 | 0,612 | 0,146 | 0,156 | 0,036 | 0,294 |

| 2014 | 02 | 1,056 | 0,606 | 0,158 | 0,156 | 0,036 | 0,292 |

| 2014 | 03 | 1,057 | 0,603 | 0,163 | 0,155 | 0,036 | 0,291 |

| 2014 | 04 | 1,054 | 0,603 | 0,161 | 0,155 | 0,036 | 0,29 |

| 2015 | 01 | 1,061 | 0,613 | 0,156 | 0,156 | 0,036 | 0,291 |

| 2015 | 02 | 1,057 | 0,617 | 0,149 | 0,156 | 0,037 | 0,291 |

| 2015 | 03 | 1,059 | 0,618 | 0,149 | 0,157 | 0,037 | 0,291 |

| 2015 | 04 | 1,056 | 0,622 | 0,133 | 0,157 | 0,037 | 0,301 |

| 2016 | 01 | 1,051 | 0,617 | 0,142 | 0,157 | 0,036 | 0,291 |

| 2016 | 02 | 1,055 | 0,627 | 0,136 | 0,159 | 0,036 | 0,293 |

4.2 Большая картина по состоянию на 30 октября 2016 года

Из этих данных мы можем рассчитать новую общую картину:

| ID | Год | Кризис | Общая норма прибыли | Корпоративная норма прибыли | Норма прибыли на добавленную стоимость | Видимая норма прибавочной стоимости | Видимая норма прибавочной стоимости 2 | Видимая норма прибавочной стоимости 3 | Отношение Процент/Прибыль | Отношение Основной капитал/Прибыль |

| 250 | 2009 | Реальный | 0,31 | 0,11 | 0,097 | 0,40 | 0,23 | 0,16 | 0,43 | 1,66 |

| 251 | 2009 | — | 0,32 | 0,11 | 0,102 | 0,40 | 0,24 | 0,17 | 0,40 | 1,56 |

| 252 | 2009 | — | 0,35 | 0,13 | 0,118 | 0,44 | 0,27 | 0,20 | 0,34 | 1,31 |

| 253 | 2010 | — | 0,37 | 0,15 | 0,13 | 0,47 | 0,29 | 0,22 | 0,30 | 1,19 |

| 254 | 2010 | — | 0,37 | 0,15 | 0,133 | 0,47 | 0,30 | 0,23 | 0,30 | 1,14 |

| 255 | 2010 | — | 0,39 | 0,17 | 0,143 | 0,49 | 0,32 | 0,25 | 0,27 | 1,04 |

| 256 | 2010 | — | 0,38 | 0,16 | 0,138 | 0,48 | 0,31 | 0,24 | 0,29 | 1,09 |

| 257 | 2011 | — | 0,36 | 0,14 | 0,124 | 0,45 | 0,28 | 0,21 | 0,31 | 1,21 |

| 258 | 2011 | — | 0,38 | 0,16 | 0,138 | 0,48 | 0,31 | 0,24 | 0,28 | 1,09 |

| 259 | 2011 | — | 0,38 | 0,16 | 0,14 | 0,48 | 0,31 | 0,24 | 0,27 | 1,07 |

| 260 | 2011 | — | 0,39 | 0,17 | 0,145 | 0,50 | 0,32 | 0,25 | 0,26 | 1,04 |

| 261 | 2012 | — | 0,39 | 0,17 | 0,143 | 0,49 | 0,32 | 0,25 | 0,27 | 1,03 |

| 262 | 2012 | — | 0,39 | 0,17 | 0,145 | 0,49 | 0,32 | 0,25 | 0,26 | 1,02 |

| 263 | 2012 | — | 0,38 | 0,17 | 0,142 | 0,48 | 0,31 | 0,25 | 0,26 | 1,05 |

| 264 | 2012 | — | 0,38 | 0,17 | 0,144 | 0,48 | 0,31 | 0,25 | 0,25 | 1,03 |

| 265 | 2013 | — | 0,40 | 0,18 | 0,15 | 0,50 | 0,32 | 0,26 | 0,23 | 0,98 |

| 266 | 2013 | — | 0,39 | 0,17 | 0,149 | 0,49 | 0,32 | 0,26 | 0,23 | 0,99 |

| 267 | 2013 | — | 0,39 | 0,17 | 0,147 | 0,49 | 0,32 | 0,26 | 0,23 | 1,01 |

| 268 | 2013 | — | 0,38 | 0,17 | 0,147 | 0,49 | 0,32 | 0,26 | 0,23 | 1,01 |

| 269 | 2014 | — | 0,37 | 0,16 | 0,139 | 0,46 | 0,30 | 0,24 | 0,25 | 1,07 |

| 270 | 2014 | — | 0,39 | 0,18 | 0,15 | 0,49 | 0,32 | 0,26 | 0,23 | 0,99 |

| 271 | 2014 | — | 0,39 | 0,18 | 0,154 | 0,50 | 0,33 | 0,27 | 0,22 | 0,95 |

| 272 | 2014 | — | 0,39 | 0,18 | 0,153 | 0,49 | 0,33 | 0,27 | 0,22 | 0,96 |

| 273 | 2015 | — | 0,38 | 0,17 | 0,147 | 0,48 | 0,31 | 0,25 | 0,23 | 1,00 |

| 274 | 2015 | — | 0,37 | 0,16 | 0,141 | 0,46 | 0,30 | 0,24 | 0,25 | 1,05 |

| 275 | 2015 | — | 0,37 | 0,16 | 0,141 | 0,46 | 0,30 | 0,24 | 0,25 | 1,05 |

| 276 | 2015 | — | 0,36 | 0,14 | 0,126 | 0,45 | 0,27 | 0,21 | 0,28 | 1,18 |

| 277 | 2016 | — | 0,36 | 0,16 | 0,135 | 0,45 | 0,29 | 0,23 | 0,25 | 1,11 |

| 278 | 2016 | — | 0,34 | 0,15 | 0,129 | 0,43 | 0,27 | 0,22 | 0,26 | 1,17 |

4.3 Расчет волн ускорения

Тенденции, описанные в тексте о пересмотре прогноза, подтверждаются. Волна ускорения, последняя фаза цикла перед кризисом перепроизводства, определенная несколькими методами (скользящие средние, расчет направления кривой), начинается в первом квартале 2016 года, что подразумевает, что мы вошли в область, когда кризис становится приближающейся проблемой.

Мы воспроизводим здесь только данные, специфичные для отношения i / p. Волна ускорения, согласно методу скользящих средних, имеет то же лицо в других сериях, и расчет по методу кривой остается наиболее значимым.

4.3.1. Эволюция отношения i / p по методу скользящих средних.

|

2008 |

1 |

1,163 |

1,121 |

1,153 |

1,139 |

1,134 |

|

2008 |

2 |

1,04 |

1,097 |

1,09 |

1,119 |

1,114 |

|

2008 |

3 |

0,877 |

0,957 |

1,018 |

1,03 |

1,061 |

|

2008 |

4 |

1,151 |

1,005 |

1,017 |

1,05 |

1,054 |

|

2009 |

1 |

1,064 |

1,104 |

1,026 |

1,029 |

1,053 |

|

2009 |

2 |

1,027 |

1,045 |

1,076 |

1,026 |

1,029 |

|

2009 |

3 |

0,928 |

0,977 |

1,005 |

1,036 |

1,005 |

|

2009 |

4 |

0,843 |

0,887 |

0,934 |

0,965 |

0,997 |

|

2010 |

1 |

0,899 |

0,869 |

0,891 |

0,927 |

0,954 |

|

2010 |

2 |

0,995 |

0,944 |

0,905 |

0,912 |

0,938 |

|

2010 |

3 |

0,894 |

0,944 |

0,928 |

0,903 |

0,909 |

|

2010 |

4 |

1,055 |

0,97 |

0,978 |

0,956 |

0,928 |

|

2011 |

1 |

1,083 |

1,07 |

1,008 |

1,004 |

0,98 |

|

2011 |

2 |

0,894 |

0,985 |

1,007 |

0,977 |

0,981 |

|

2011 |

3 |

0,972 |

0,931 |

0,981 |

0,998 |

0,976 |

|

2011 |

4 |

0,98 |

0,976 |

0,946 |

0,981 |

0,995 |

|

2012 |

1 |

1,007 |

0,993 |

0,986 |

0,96 |

0,985 |

|

2012 |

2 |

0,98 |

0,993 |

0,989 |

0,985 |

0,964 |

|

2012 |

3 |

1,014 |

0,997 |

1 |

0,995 |

0,99 |

|

2012 |

4 |

0,961 |

0,987 |

0,985 |

0,99 |

0,988 |

|

2013 |

1 |

0,905 |

0,934 |

0,96 |

0,965 |

0,974 |

|

2013 |

2 |

0,985 |

0,943 |

0,949 |

0,966 |

0,969 |

|

2013 |

3 |

1,006 |

0,996 |

0,963 |

0,963 |

0,973 |

|

2013 |

4 |

1 |

1,003 |

0,997 |

0,972 |

0,97 |

|

2014 |

1 |

1,085 |

1,042 |

1,031 |

1,019 |

0,994 |

|

2014 |

2 |

0,924 |

1,001 |

1,001 |

1,002 |

0,999 |

|

2014 |

3 |

0,969 |

0,946 |

0,991 |

0,993 |

0,996 |

|

2014 |

4 |

1,012 |

0,991 |

0,967 |

0,996 |

0,997 |

|

2015 |

1 |

1,032 |

1,022 |

1,004 |

0,983 |

1,003 |

|

2015 |

2 |

1,076 |

1,054 |

1,041 |

1,023 |

1,002 |

|

2015 |

3 |

1 |

1,037 |

1,035 |

1,03 |

1,018 |

|

2015 |

4 |

1,12 |

1,06 |

1,065 |

1,057 |

1,049 |

|

2016 |

1 |

0,911 |

1,01 |

1,007 |

1,023 |

1,024 |

|

2016 |

2 |

1,044 |

0,975 |

1,021 |

1,016 |

1,027 |

Точка перелома (желтым цветом) расположена в третьем квартале 2014 года. Согласно методу скользящих средних, выделяется одиночная волна ускорения (оранжевым цветом); она начинается в первом квартале 2015 года. Красным цветом обозначен кризисный период предыдущего цикла.

4.3.2. Эволюция отношения i / p по методу кривой

Кривая после перелома

Уравнение y = 0,0005×2 — 0,0187x + 0,4077 относит к 28-й квартал кривой, являющийся первым кварталом 2016 года, в качестве отправной точки волны ускорения. Уравнение кривой в момент подтверждения волны ускорения по методу скользящих средних не дает лучшего результата. Поэтому, согласно нашему подходу, это первый квартал 2016 года, который принимается во внимание, чтобы определить отправную точку волны ускорения.

Если мы примем во внимание среднюю продолжительность волны ускорения, мы окажемся в текущем четвертом квартале 2016 года. В случаях, когда волна ускорения короче (стандартное отклонение -2), то выделяется второй квартал 2016 года. Если бы это было так, информация была бы едва доступной, поскольку кризис уже разразился бы. Предвидение кризиса не было бы возможным. Положительное стандартное отклонение (+2) заставляет нас думать о высокой вероятности кризиса ко второму кварталу 2017 года. Согласно скользящим средним, самая длинная волна ускорения составляла 15 кварталов; Воспроизведение такой ситуации приведет нас к третьему кварталу 2018 года.

Если мы примем во внимание относительную длительность волн ускорения по сравнению с периодом накопления, то есть волной средней относительной длительности 20%, для текущего цикла мы получим кризис: 32 или 33-й квартал — это второй или третий квартал 2017 года. И, принимая положительное стандартное отклонение, кризис разразится к 39-му кварталу цикла, первому кварталу 2019 года.

Таким образом, мы выводим общий кризис перепроизводства между 2017 и 2018 годами.

[1] Цикл здесь рассматривается таким образом, как если бы он имел только одну волну ускорения.

[2] Такое же наблюдение будет сделано для волны, основанной на методе скользящих средних, так как тот же результат приведет к волне 25 кварталов.

[3] Локальная интерполяция может склониться к марту 2016 года. Как мы уже говорили в книге, разделение несколько механизировано, поскольку оно основано на математических уравнениях, и оно не обойдется без более тщательного анализа экономической ситуации. Несмотря на эти приближения, разделение фаз до сих пор было достаточно устойчивым, чтобы дать общие удовлетворительные результаты.

[4] Другой, менее вероятный, но возможный, сценарий заключается в том, что он произойдет после начала кризиса перепроизводства. Это открыло бы фазу гиперспекулятивного входа в кризис, как, например, в седьмом цикле, согласно нашим записям.

[5] По мнению экономистов, «закон Додда-Франка о реформе Уолл-стрит и защите прав потребителей» (DFA) станет самой крупной реформой финансовой системы с 1930-х годов. В ней действует так называемое правило Волкера (названное в честь бывший президент Центрального банка США), что регулирует «собственные счета» деятельности банков. Некоторые виды деятельности запрещены, а другие ограничены. Он вступил в силу в апреле 2014 года, и все учреждения должны были соответствовать не позднее июля 2014 года.